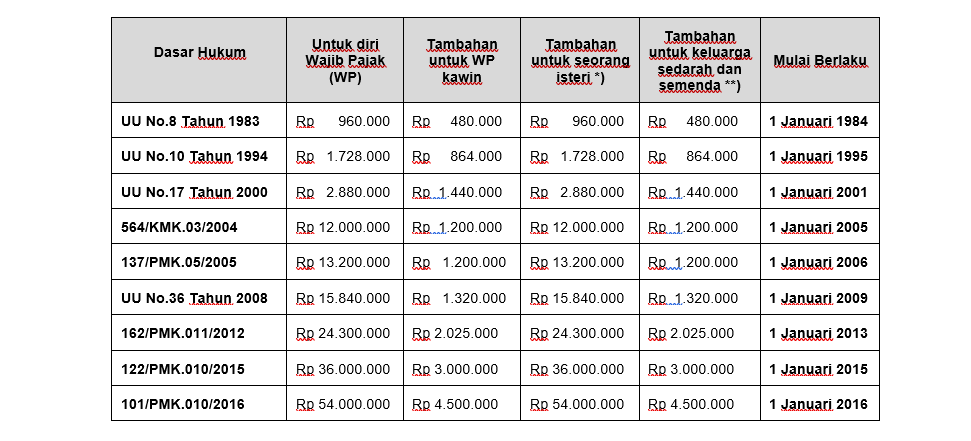

Jumlah Penghasilan Tidak Kena Pajak

(UU Nomor 36 Tahun 2008 Pasal 7)

Ket :

*) Tambahan untuk seorang isteri yang penghasilannya digabung dengan penghasilan suami

**) Tambahan untuk keluarga sedarah dan semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 orang

Besarnya PTKP disesuaikan dari waktu ke waktu dengan Keputusan Menteri Keuangan.

Besarnya PTKP disesuaikan dari waktu ke waktu dengan Keputusan Menteri Keuangan.

Status Wajib Pajak terdiri dari :

TK/… Tidak Kawin, ditambah dengan banyaknya tanggungan anggota keluarga;

K/… Kawin, ditambah dengan banyaknya tanggungan anggota keluarga;

K/I/… Kawin, tambahan untuk isteri (hanya seorang) yang penghasilannya digabung dengan penghasilan suami, ditambah dengan banyaknya tanggungan anggota keluarga;

PH Wajib pajak kawin yang secara tertulis melakukan perjanjian pemisahan harta dan penghasilan;

HB/… Wajib pajak kawin yang telah hidup berpisah ditambah banyaknya tanggungan anggota keluarga.

Baca Juga: Pajak Atas Penghasilan Anggota Keluarga

Penentuan Besarnya PTKP

Untuk menentukan besarnya Penghasilan Kena Pajak, Penghasilan neto dikurangi dengan Penghasilan Tidak Kena Pajak (PTKP) untuk diri sendiri, tambahan untuk yang kawin, dan tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus, serta anak angkat yang menjadi tanggungan sepenuhnya, paling banyak 3 (tiga) orang.

Waktu penentuan besarnya PTKP

(Penjelasan Pasal 7 ayat (2) UU Nomor 36 Tahun 2008)

Penghitungan besarnya Penghasilan Tidak Kena Pajak ditentukan menurut keadaan Wajib Pajak pada awal tahun pajak atau pada awal bagian tahun pajak.

Misalnya, pada tanggal 1 Januari 2011 Wajib Pajak B berstatus kawin dengan tanggungan 1 (satu) orang anak. Apabila anak yang kedua lahir tanggal 2 Januari 2011, maka besarnya Penghasilan Tidak Kena Pajak yang diberikan kepada Wajib Pajak B untuk tahun pajak 2011 tetap dihitung berdasarkan status kawin dengan 1 (satu) anak.

Yang dimaksud hubungan keluarga sedarah dan semenda adalah :

(Surat Dirjen Pajak Nomor S-112/PJ.41/1995)

Baca Juga: Pengurang Penghasilan Bruto

- Sedarah :

– lurus satu derajat : Ayah, ibu, anak kandung

– ke samping satu derajat : Saudara kandung - Semenda :

– lurus satu derajat : Mertua, anak tiri

– ke samping satu derajat : Saudara Ipar

Dengan demikian maka termasuk tidak mendapat tambahan pengurangan PTKP adalah :

- Saudara kandung, karena termasuk dalam pengertian keluarga sedarah kesamping satu derajat;

- Saudara ipar, karena termasuk dalam pengertian keluarga semenda kesamping satu derajat;

- Saudara dari bapak/ibu, karena tidak termasuk dalam pengertian keluarga sedarah dan keluarga semenda dalam garis keturunan lurus.

Yang dimaksud dengan anak angkat

(Surat Dirjen Pajak Nomor S-112/PJ.41/1995)

Anak angkat yang dimaksud adalah seseorang yang memenuhi kriteria sebagai berikut :

- seseorang yang belum dewasa;

- yang tidak tergolong keluarga sedarah atau semenda dalam garis lurus dari Wajib Pajak;

- dan menjadi tanggungan sepenuhnya dari Wajib Pajak.

Baca Juga: Download Aplikasi e-SPT Masa PPh Pasal 4(2) Versi 2.0.1

Pengertian menjadi tanggungan sepenuhnya menurut Undang-undang Pajak Penghasilan berdasarkan keadaan yang dapat terlihat dari keadaan yang nyata yaitu :

- tinggal bersama-sama dengan Wajib Pajak;

- nampak secara nyata tidak mempunyai penghasilan sendiri;

- tidak pula turut dibantu oleh lain-lain anggota keluarga atau oleh orang tuanya sendiri.

Sedangkan kalau Wajib Pajak sekedar menyumbang, membantu, bertanggung jawab dan sebagainya, tidak termasuk dalam menjadi tanggungan sepenuhnya.

PTKP Atas Warisan

(UU Nomor 7 Tahun 1983 s.t.d.t.d UU Nomor 36 Tahun 2008 Pasal 7 (1) jo SE-10/PJ.41/1996)

- Penghasilan dari Warisan yang belum terbagi pada prinsipnya merupakan hak dan dapat dibagikan kepada para ahli Waris yang berhak, dan penghasilan tersebut harus digunggungkan dengan penghasilan lainnya yang diterima atau diperoleh masing-masing ahli Waris.

- Oleh karena dalam menghitung penghasilan Kena Pajak masing-masing ahli Waris telah memperoleh pengurangan berupa PTKP, maka dalam menghitung Penghasilan Kena Pajak atas penghasilan yang berasal dari Warisan yang belum terbagi tidak diberikan pengurangan berupa PTKP.