Perlakuan pajak penghasilan Atas pembayaran premi asuransi dan premi reasuransi kepada perusahaan asuransi di luar negeri (624/KMK.04/1994). Atas pembayaran premi asuransi dan premi reasuransi kepada perusahaan asuransi di luar negeri dikenakan pemotongan Pajak Penghasilan Pasal 26 sebesar 20% (dua puluh persen) dari perkiraan penghasilan neto.

Baca Juga: Penyusutan dan Amortisasi

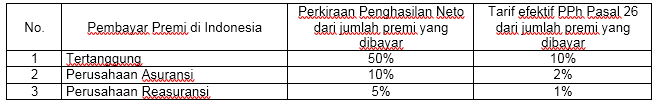

Perkiraan penghasilan neto yang ditetapkan Atas pembayaran premi asuransi dan premi reasuransi kepada perusahaan asuransi di luar negeri

(624/KMK.04/1994, SE-25/PJ.4/1995)

- atas premi dibayar tertanggung kepada perusahaan asuransi di luar negeri baik secara langsung maupun melalui pialang, sebesar 50% (lima puluh persen) dari jumlah premi yang dibayar;

- atas premi yang dibayar oleh perusahaan asuransi yang berkedudukan di Indonesia kepada perusahaan asuransi di luar negeri baik secara langsung maupun melalui pialang, sebesar 10% (sepuluh persen) dari jumlah premi yang dibayar;

- atas premi yang dibayar oleh perusahaan reasuransi yang berkedudukan di Indonesia kepada perusahaan asuransi di luar negeri baik secara langsung maupun melalui pialang, sebesar 5% (lima persen) dari jumlah premi yang dibayar.

Besarnya perkiraan penghasilan neto perusahaan asuransi luar negeri serta tarif efektif PPh Pasal 26 adalah sebagai berikut :

Baca Juga: Bentuk Usaha Tetap (BUT)

Contoh :

- Suatu perusahaan penyewaan gedung kantor, PT A, mengasuransikan bangunan bertingkat langsung ke perusahaan asuransi di luar negeri dengan membayar jumlah premi selama tahun 1995 sebesar Rp. 1 milyar.

besarnya perkiraan penghasilan neto perusahaan asuransi luar negeri adalah :

50% x Rp 1 milyar = Rp. 500.000.000,00.

Besarnya PPh Pasal 26 yang harus dipotong oleh PT A selama tahun 1995 adalah :

20% x Rp. 500.000.000,00 = Rp. 100.000.000,00 (10% x Rp. 1 milyar). - Jika PT A mengasuransikan kepada perusahaan asuransi di dalam negeri, PT B, dengan membayar jumlah premi yang sama sebesar Rp. 1 milyar, dan kemudian PT.B mere-asuransikan sebagian polis asuransi tersebut kepada perusahaan asuransi luar negeri dengan membayar premi sebesar Rp. 500 juta besarnya perkiraan penghasilan neto perusahaan asuransi di luar negeri adalah : 10% x Rp. 500 juta = Rp. 50.000.000,00 dan PPh Pasal 26 yang wajib dipotong oleh PT B adalah : 20% x Rp. 50 juta = Rp. 10.000.000,00 (2% x Rp. 500.000.000,00).

Kewajiban melakukan pemotongan PPh Pasal 26

(SE-25/PJ.4/1995)

- Tertanggung yaitu pemegang polis yang membayar premi asuransi kepada perusahaan asuransi di luar negeri; atau

- Perusahaan asuransi di Indonesia yang mereasuransikan sebagian atau seluruh tanggungannya kepada perusahaan asuransi di luar negeri; atau

- Perusahaan reasuransi di Indonesia yang mereasuransikan kembali sebagian atau seluruh tanggungannya kepada perusahaan asuransi di luar negeri.

Saat terutangnya PPh Pasal 26

(624/KMK.04/1994)

Baca Juga: Download Aplikasi eSPT PPh 23-26 PER-53 PJ 2009

PPh 26 atas penghasilan terutang pada akhir bulan dilakukannya pembayaran premi atau pada akhir bulan terutangnya premi asuransi tersebut.

Saat penyetoran PPh Pasal 26

(624/KMK.04/1994, SE-25/PJ.4/1995)

Penyetoran Pajak Penghasilan Pasal 26 dilakukan oleh pemotong selambat-lambatnya 10 (sepuluh) hari setelah saat terutangnya pajak dengan menggunakan Surat Setoran Pajak (SSP).

Pemotong pajak wajib membuat Bukti Pemotongan Pajak Penghasilan Pasal 26, dalam rangkap 3 (tiga) :

- Lembar 1, untuk pihak yang dipotong penghasilannya;

- Lembar 2, untuk dilampirkan pada Surat Pemberitahuan (SPT) Masa Pajak Penghasilan 26 yang disampaikan ke Kantor Pelayanan Pajak tempat pemotong pajak terdaftar;

- Lembar 3, untuk arsip pemotong pajak.

Saat pelaporan PPh Pasal 26

(624/KMK.04/1994, SE-25/PJ.4/1995)

Pemotong pajak wajib melaporkan pemotongan serta penyetoran PPh Pasal 26 yang telah dilakukan selambat-lambatnya tanggal 20 (dua puluh) bulan takwim berikutnya setelah bulan saat terutangnya pajak dengan menggunakan Surat Pemberitahuan (SPT) Masa PPh Pasal 26 dengan melampirkan :

- Daftar Bukti Pemotongan PPh Pasal 26;

- Lembar kedua Bukti Pemotongan PPh Pasal 26;

- Lembar ketiga Surat Setoran Pajak (SSP).

sumber: pajak.go.id