Pengertian Penghasilan Kena Pajak

(UU Nomor 36 Tahun 2008 Penjelasan Pasal 16)

Penghasilan Kena Pajak merupakan dasar penghitungan untuk menentukan besarnya Pajak Penghasilan yang terutang. Penghasilan Kena Pajak diperoleh dari pengurangan antara penghasilan bruto dengan pengurang penghasilan bruto.

Baca Juga: Penghitungan Penghasilan Netto Wajib Pajak Bentuk Usaha Tetap

Wajib Pajak Dalam Negeri (WPDN)

Cara menentukan besarnya Penghasilan Kena Pajak bagi Wajib Pajak Dalam Negeri

(UU Nomor 36 Tahun 2008 Pasal 16 ayat (1), ayat (2) & Penjelasan)

Ada 2 (dua) cara untuk menentukan besarnya Penghasilan Kena Pajak bagi Wajib Pajak Dalam Negeri, yaitu :

Penghitungan dengan cara umum

Penghasilan Kena Pajak sebagai dasar penerapan tarif bagi Wajib Pajak Dalam Negeri dalam suatu tahun pajak dihitung dengan cara mengurangkan penghasilan (Pasal 4 ayat (1) UU PPh) dengan pengurangan-pengurangan (Pasal 6 ayat (1) dan ayat (2), Pasal 7 ayat (1) dan Pasal 9 ayat (1) huruf c, huruf d dan huruf e UU PPh).

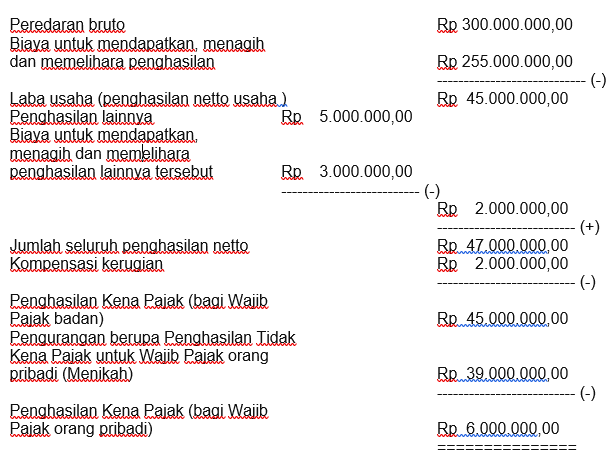

Bagi Wajib Pajak dalam negeri yang menyelenggarakan pembukuan, Penghasilan Kena Pajaknya dihitung dengan menggunakan cara penghitungan normal dengan contoh sebagai berikut :

Baca Juga: Norma Penghitungan Khusus

Penghitungan dengan menggunakan norma penghitungan

Penghitungan dengan menggunakan norma penghitungan

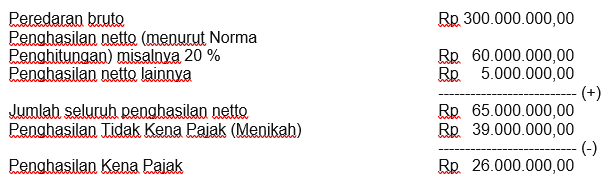

Penghasilan Kena Pajak bagi orang pribadi dan badan sebagaimana dimaksud dalam Pasal 14 UU PPh No. 36 Tahun 2008, dihitung dengan menggunakan Norma Penghitungan. Untuk Wajib Pajak orang pribadi, dikurangi terlebih dahulu dengan Penghasilan Tidak Kena Pajak.

Baca Juga: Norma Penghitungan Penghasilan Neto

Bagi Wajib Pajak orang pribadi yang diperbolehkan untuk tidak menyelenggarakan pembukuan, maka Penghasilan Kena Pajaknya dihitung dengan menggunakan Norma Penghitungan Penghasilan Netto dengan contoh sebagai berikut :

Wajib Pajak Luar Negeri

Cara menentukan besarnya Penghasilan Kena Pajak bagi Wajib Pajak Luar Negeri

(UU Nomor 36 Tahun 2008 Pasal 16 (3) & Penjelasan)

Penghasilan Kena Pajak bagi Wajib Pajak Luar Negeri yang menjalankan usaha atau melakukan kegiatan melalui suatu Bentuk Usaha Tetap di Indonesia dalam suatu tahun pajak dihitung dengan cara mengurangkan penghasilan sebagaimana dimaksud dalam Pasal 5 ayat (1) UU PPh dengan pengurangan sebagaimana dimaksud dalam Pasal 5 ayat (2) dan ayat (3), Pasal 6 ayat (1) dan ayat (2), dan Pasal 9 ayat (1) huruf c, huruf d dan huruf e UU PPh.

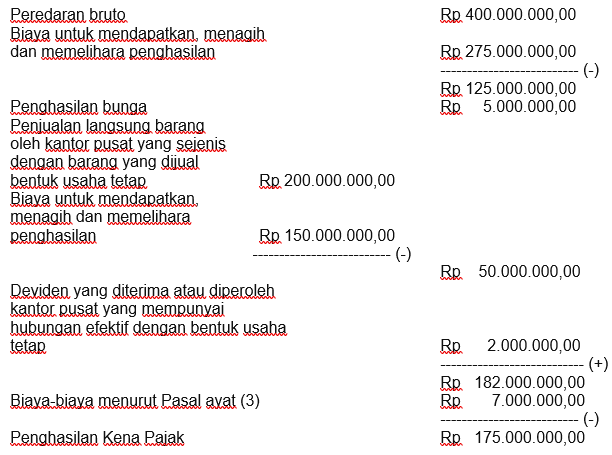

Bagi Wajib Pajak luar negeri yang menjalankan usaha atau melakukan kegiatan melalui suatu bentuk usaha tetap di Indonesia, cara penghitungan Penghasilan Kena Pajaknya pada dasarnya sama dengan cara penghitungan Penghasilan Kena Pajak badan dalam negeri. Oleh karena bentuk usaha tetap berkewajiban untuk menyelenggarakan pembukuan, maka Penghasilan Kena Pajaknya dihitung dengan cara penghitungan biasa.

Baca Juga: Pajak Atas Penghasilan Anggota Keluarga

Contoh :

Orang Pribadi Dalam Bagian Tahun Pajak

Cara menentukan besarnya Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi

(UU Nomor 36 Tahun 2008 Pasal 16 ayat (4) & Penjelasan)

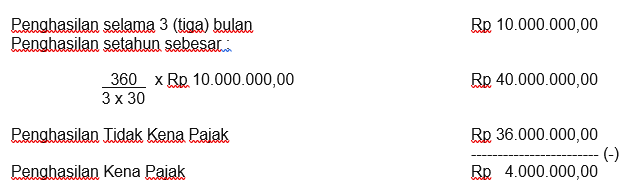

Penghitungan Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi Dalam Negeri yang terutang pajak dalam suatu bagian tahun pajak dihitung berdasarkan penghasilan netto yang diterima atau diperoleh dalam bagian tahun pajak yang disetahunkan.

Baca Juga: Pengurang Penghasilan Bruto

Contoh :

Misalnya orang pribadi tidak kawin yang kewajiban pajak subyektifnya sebagai Subyek Pajak dalam negeri adalah 3 (tiga) bulan, dan dalam jangka waktu tersebut memperoleh penghasilan sebesar Rp 10.000.000,00 maka penghitungan Penghasilan Kena Pajak adalah sebagai berikut :

Bagian Tahun Buku

Cara menentukan besarnya Penghasilan Kena Pajak bagi Wajib Pajak yang melakukan perubahan tahun buku

(PP Nomor 94 Tahun 2010)

Apabila wajib pajak melakukan perubahan tahun buku dan telah mendapat persetujuan dari Dirjen Pajak, maka penghasilan yang diterima atau diperoleh dalam bagian tahun buku yang tidak termasuk dalam tahun buku yang baru harus dilaporkan dengan Surat Pemberitahuan tersendiri dengan melampirkan neraca dan laporan laba rugi.