Dengan semakin terbukanya perekonomian dunia perusahaan multinasional juga gencar mempergunakan peluang usaha. Salah satu dari dampaknya adalah semakin banyak perusahaan multinasional melakukan kegiatan usaha di negara-negara lain baik dengan mendirikan anak perusahaan maupun dengan membuka cabang. Dari sudut pandang negara-negara tempat perusahan multinasional melakukan investasi, hal ini merupakan peluang untuk menambah penerimaan negara dari pajak.

Baca Juga: Bentuk Usaha Tetap (BUT)

Pendekatan yang ditempuh adalah dari segi yuridis fiskal yaitu dengan memberi definisi “bentuk usaha tetap” (BUT) dalam undang-undang perpajakannya dan memberi batasan atas laba usaha dari BUT tersebut yang akan dipungut pajak. Hal ini juga berlaku bagi Indonesia, yang sejak reformasi perpajakan tahun 1983 masalah ini menjadi topik yang menarik.

Sejalan dengan hal tersebut OECD sejak awal 1960-an telah mengembangkan model persetujuan penghindaran pajak berganda, yang senantiasa diubah sesuai dengan perkembangan yang terjadi di dunia usaha.

Salah satu masalah yang sudah lama menjadi topik pembahasan adalah penentuan laba usaha dari suatu BUT, sebagaimana diatur di Pasal 7 dari OECD Model, yang menurut literatur perpajakan internasional disebut “attribution principle”.

Tulisan ini mencoba mengangkat masalah yang berkaitan dengan penentuan laba usaha dari suatu BUT. Pengertian “laba usaha” harus diberi arti yang luas karena laba usaha dari BUT tersebut juga meliputi keuntungan dari pengalihan harta dan penghasilan dari penggunaan harta. Pembahasan dari topik tersebut diatas difokuskan kepada penghasilan yang diperoleh BUT dari luar negara dimana BUT berada. Disamping itu, sejalan dengan pernyataan yang dilontarkan di atas bahwa laba usaha yang dimaksud harus diberi arti yang luas, maka pembahasan juga akan menyinggung masalah penggunaan aktiva yang boleh disusutkan oleh suatu BUT, dalam kaitannya dengan dasar penyusutan.

Baca Juga: Penentuan Laba Usaha Dari Suatu Bentuk Usaha Tetap

Yang dijadikan dasar pembahasan adalah OECD Model dan Undang-undang Pajak Penghasilan. Seperti diketahui pada tahun 2001 OECD telah membentuk kelompok kerja untuk membahas masalah ini. Tulisan yang disajikan berikut ini mempergunakan laporannya sebagai bahan pembahasan.

Laba usaha versi OECD Model

Penentuan laba usaha dari BUT dalam OECD Model diatur di Article 7, yang rumusannya adalah seperti berikut:

- The profits of an enterprise of a Contracting State shall be taxable only in that State unless the enterprise carries on business in the other Contracting State through a permanent establishment situated therein. If the enterprise carries on business as aforesaid, the profits of the enterprise may be taxed in the other State but only so much of them as is attributable to that permanent establishment.

- Subject to provisions of paragraph 3, where an enterprise of a Contracting State carries on business in the other Contracting State through a permanent establishment situated therein, there shall in each Contracting State be attributed to that permanent establishment the profits which it might be expected to make if it were a distinct and separate enterprise engaged in the same or similar activities under the same or similar conditions and dealing wholly independently with the enterprise of which it is permanent.

- In determining the profits of a permanent establishment, there shall be allowed as deductions expenses which are incurred for the purposes of the permanent establishment, including executive and general administrative expenses so incurred, whether in the State in which the permanent establishment is situated or elsewhere.”

Rumusan tersebut di atas mengandung beberapa masalah pokok, yaitu istilah “profits of an enterprise” (laba usaha dari suatu perusahaan), “permanent establishment” (BUT), dan “attributable”.

Baca Juga: Ketetapan dan Penempatan Pajak

Definisi dari suatu “BUT” diatur di Article 5 dari OECD Model, yang rumusannya adalah sebagai berikut:

. For the purposes of this Convention, the term “permanent establishment” means a fixed place of business through which the business of an enterprise is wholly or partly carried on.”

Definisi tersebut memberi indikasi, walaupun tidak terlalu jelas, bahwa laba usaha dari suatu BUT di suatu negara adalah yang diperoleh dari kegiatannya di negara tersebut.

Masalah pokok dalam kaitannya dengan penentuan laba usaha dari BUT terletak dalam pengertian “attributable” yang berkaitan erat dengan “profits of an enterprise”. Sayangnya OECD Commentary tidak memberikan penjelasan lebih lanjut atas apa yang dimaksud dengan “profits of an enterprise” tersebut. Rumusan diatas hanya mengatur bahwa “profits of an enterprise” itu tidak dapat dikenai pajak di negara sumber kecuali apabila perusahaan dimaksud melakukan kegiatannya melalui suatu BUT. Kata “attributable” dalam OECD Model mencegah diterapkannya prinsip “force of attraction” sebagaimana diatur dalam United Nations Model (UN Model).

Jadi “profits” merupakan kata kunci untuk membatasi hak pemajakan negara dimana BUT berada. Masalahnya kembali kepada pertanyaan: bagaimanakah kata “profits” tersebut diberi interpretasi. OECD dalam laporan pembahasannya tahun 2001 memberikan dua pendekatan untuk menginterpretasikannya.

Baca Juga: Masalah “DOUBLE NON-TAXATION” Dalam Persetujuan Penghindaran Pajak Berganda Indonesia

Yang pertama adalah pendekatan “relevant business activity” yaitu bahwa laba usaha yang “attributable” kepada BUT adalah laba usaha dari kegiatan dimana BUT tersebut ikut berpartisipasi. Pendekatan ini membatasi laba usaha dari suatu BUT sesuai yang diatur di Article 7(1) dan (2) yaitu bahwa laba usaha dari suatu BUT tidak akan melebihi laba usaha dari perusahaan tersebut secara keseluruhan. Ini juga berarti bahwa pendekatan masalah berdasarkan “relevant business activity” laba usaha dari perusahaan itu tidak dapat dianggap laba usaha dari BUT kecuali yang berasal dari yurisdiksi negara dimana BUT berada.

Beberapa negara menerapkan pembatasan atas laba usaha suatu BUT dengan merujuk kepada besarnya laba bersih dari semua cabang dari perusahaan yang bersangkutan atau sebagai alternatif lain dengan menggunakan “laba bruto”. Tetapi pendekatan ini tidak secara tegas menyebutkan bahwa laba usaha dari suatu BUT hanya terbatas kepada penghasilan yang diperoleh dari kegiatannya dalam teritori dimana BUT berada.

Pendekatan yang kedua adalah pendekatan apa yang disebut dengan “functionally separate entity”. Pada dasarnya pendekatan ini tidak membatasi laba usaha dari suatu BUT dengan melihat secara keseluruhan atau kepada transaksi atau kegiatan usaha tertentu dimana BUT tersebut berpartisipasi. Pendekatan ini pada dasarnya mencegah diterapkannya “force of attraction”, karena hak pemajakan dari negara sumber hanya dibatasi kepada laba usaha sebagai hasil dari kegiatan BUT tersebut. Jadi apabila ada kegiatan atau transaksi yang dilakukan oleh kantor pusatnya yang tidak menimbulkan BUT tidak dianggap sebagai laba usaha BUT tersebut.

Kedua pendekatan sebagaimana diuraikan di atas tidak menjawab pertanyaan apakah penghasilan dari suatu BUT yang berasal dari luar negara dimana BUT tersebut berada dianggap “attributable” kepada BUT yang bersangkutan.

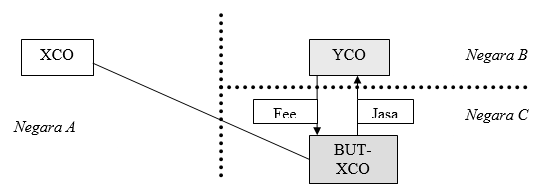

Untuk memudahkan ilustrasi dibawah ini disajikan diagram atas transaksi yang dilakukan oleh BUT di suatu negara.

Keterangan

• XCO adalah perusahaan yang berdomisili di Negara A;

• BUT-XCO adalah cabang dari XCO yang berada di Negara C;

• YCO adalah perusahaan yang berdomisili di Negara B;

• BUT-XCO memberikan jasa di Negara B kepada YCO.,

Baca Juga: Pemberian Stock Options dan Masalah Transfer Pricing

Dengan asumsi bahwa antara B dan C mempunyai P3B, maka penentuan laba usaha BUT-XCO mengacu kepada Article 7 dari P3B dimaksud. Pokok masalahnya kembali pada masalah utama yaitu apakah penghasilan tersebut harus diakui sebagai penghasilan dari BUT-XCO karena ketentuan Article 7 sendiri tidak jelas. Apabila disimak dari sisi yang berbeda yaitu dari sisi B, ada dua situasi yang merupakan akibat dari transaksi tersebut. Yang pertama, pemberian jasa tersebut menimbulkan BUT di B sesuai dengan undang-undang domestik B, dan yang kedua, kegiatan pemberian usaha tersebut tidak menimbulkan BUT.

Untuk situasi yang pertama, P3B tidak dapat dijadikan acuan untuk menentukan apakah jasa yang dilakukan di B akan menimbulkan BUT, karena BUT-XCO bukan subjek pajak C, artinya BUT-XCO tidak memenuhi kriteria yang dicakup dalam “Personal Scope” dari P3B tersebut. Yang lebih masuk akal adalah mengacu kepada P3B antara A dan B – kalau ada. Pengenaan pajak oleh B atas imbalan yang dibayarkan kepada BUT-XCO juga memberikan masalah tersendiri. Pengenaan pajak oleh B akan mengacu kepada P3B antara A dan B. A harus mengijinkan pengkreditan pajak atas pajak yang dibayar di B sebab bila tidak maka akan terjadi double taxation. Dari sudut pandang BUT-XCO, apabila mengacu kepada undang-undang domestik C mengingat P3B antara B dan C tidak dapat diberlakukan terhadap BUT-XCO mengingat BUT tersebut bukan subjek pajak dalam negeri dari C.

Dalam situasi kedua, yaitu kegiatan pemberian jasa itu tidak menimbulkan BUT di B, maka perlakuan pajaknya tunduk kepada undang-undang domestik yang berlaku. Bila undang-undangnya mengenakan pajak melalui pemotongan (withholding tax), maka pajak yang dipotong tersebut dapat dikreditkan di A oleh XCO.

Undang-undang Pajak Penghasilan

Bagaimanakah implikasi pajaknya apabila C, yaitu negara dimana BUT-XCO berada, adalah Indonesia. Penghasilan yang menjadi objek PPh dari suatu BUT diatur di Pasal 5 ayat (1), yaitu:

- penghasilan dari usaha atau kegiatan bentuk usaha tetap tersebut dari harta yang dimiliki atau dikuasai;

- penghasilan kantor pusat dari usaha atau kegiatan penjualan barang atau pemberian jasa di Indonesia yang sejenis dengan yang dijalankan atau yang dilakukan oleh bentuk usaha tetap di Indonesia;

- penghasilan sebagaimana tersebut dalam Pasal 26 yang diterima atau diperoleh kantor pusat, sepanjang terdapat hubungan efektif antara bentuk usaha tetap dengan harta atau kegiatan yang memberikan penghasilan dimaksud.

Baca Juga: Perlakuan PPN Atas Impor dan/atau Penyerahan Barang Modal Berupa Mesin dan Peralatan Pabrik

Ketentuan di atas tidak secara tegas menentukan apakah fee yang diterima oleh BUT-XCO dimasukkan kedalam laba usaha dari BUT tersebut. Apabila disimak ketentuan huruf a dari Pasal 5 Ayat (1) kata-kata “penghasilan dari usaha atau kegiatan bentuk usaha tetap …” dapat diberi interpretasi bahwa fee yang diterima dari YCO harus dimasukkan sebagai laba usaha di Indonesia. Namun demikian, apabila disimak penjelasan dari Pasal 2 ayat (2) Undang-undang PPh tidak demikian halnya sebab suatu BUT di Indonesia pada dasarnya adalah subjek pajak luar negeri yang memperoleh penghasilan melalui suatu BUT.

Bunyi dari penjelasan tersebut adalah sebagai berikut:

“Ayat (2)

…sedangkan Subjek Pajak luar negeri sekaligus menjadi Wajib Pajak, sehubungan dengan penghasilan yang diterima dari sumber penghasilan di Indonesia dan diperoleh melalui bentuk usaha tetap di Indonesia.

Dengan demikian jelas bahwa suatu BUT dikenai pajak di Indonesia atas penghasilan yang bersumber dari Indonesia. Dalam contoh transaksi hipotetis di atas tampak bahwa sumber penghasilan dari pemberian jasa tersebut adalah di B, jadi bukan di Indonesia.

Menetapkan penghasilan yang “attributable” kepada suatu BUT tidak saja menyangkut sisi penghasilan tetapi juga biaya yang berkenaan dengan penghasilan tersebut, antara lain biaya penyusutan. Masalah ini sebenarnya lebih merupakan masalah peraturan perundang-undangan pajak negara dimana BUT berada.

Suatu BUT yang melakukan kegiatan usaha di Indonesia berhak membebankan pengurangan kaitannya memperoleh penghasilan, termasuk penyusutan. Pengelompokkan aktiva yang dipergunakan untuk usaha tunduk kepada ketentuan Pasal 11 Undang-undang Pajak Penghasilan. Masalah yang berkaitan dengan biaya penyusutan oleh suatu BUT adalah dasar penyusutannya. Dasar penyusutan dari aktiva yang dipergunakan oleh BUT tidak menjadi masalah dalam hal aktiva tersebut diperoleh di Indonesia karena harga perolehannya dapat diketahui. Sebaliknya bila aktiva tersebut dibawa dari luar Indonesia dan kemudian dipergunakan di Indonesia maka untuk keperluan penyusutan seharusnya dasar penyusutan adalah nilai buku pada saat sebelum aktiva tersebut dimasukkan ke Indonesia. Penggolongan aktiva yang bersangkutan mungkin berbeda antara negara asalnya dengan penggolongan aktiva sebagaimana diatur dalam KEP- 520/KMK.04/2000. Dari sudut pandang Undang-unang Pajak Penghasilan, masalah penyusutan suatu BUT tunduk sepenuhnya kepada KEPMEN diatas. Ini berarti bahwa yurisdiksi UU PPh tidak dapat dikalahkan oleh cara mengalokasikan laba usaha kepada suatu BUT dipandang dari sisi perusahaan multinasional yang dimaksud.

Masalah lain berkaitan dengan penggunaan harta oleh suatu BUT adalah apabila BUT tersebut disewa dari cabang lain (yaitu BUT dari perusahaan yang sama yang berada di negara lain lagi). Misalnya BUT yang berada di Indonesia mempergunakan aktiva dari BUT di negara lain di luar Indonesia. Persoalannya adalah apakah sewa tersebut dapat dikurangkan oleh BUT yang pertama.

Baca Juga: Penghitungan PPh Pada Akhir Tahun

Apabila ditinjau dari sudut pandang pendekatan oleh OECD, berdasarkan pendekatan functional approach maka seharusnya antara dua BUT harus tidak ada pembebanan dan tidak ada penghasilan sehubungan dengan transaksi dengan pihak ketiga. Penyewaan aktiva ini akan menimbulkan implikasi pajak jika negara dimana BUT yang mempergunakannya mempunyai aturan bahwa sewa tersebut harus dikenai pajak melalui pemotongan (withholding). Bagi BUT yang menyewakan aktiva pajak yang dipotong itu tidak dapat dikreditkan untuk keperluan penghitungan pajaknya. Sebagai contoh nyata Pasal 24 (1) Undang-undang PPh, secara implisit mengatur bahwa yang dapat mengkreditkan pajak yang dibayar di luar negeri adalah wajib pajak dalam negeri.

Masalah lain yang berkaitan dengan aktiva adalah apabila aktiva yang dipergunakan oleh BUT-XCO, yang dalam contoh berada di Indonesia, kemudian dialihkan ke BUT-XCO-2, yaitu BUT dari XCO yang berada di B. Persoalannya adalah apakah timbul capital gains dari pengalihan tersebut. Apabila diikuti “separate entity concept” maka karena suatu BUT dengan kantor pusatnya merupakan dua entitas yang terpisah, maka pemindahan aktiva tersebut akan dianggap timbul capital gains.

Apabila demikian halnya timbul masalah siapa yang berhak mengklaim kredit pajak atas pajak dari capital gains tersebut.

Pendekatan “separate entity concept” tersebut tampaknya tidak konsisten dengan pendekatan “functional approach” untuk menentukan “business profits” dari suatu BUT karena pendekatan yang berbeda untuk masalah yang sama.

Apabila disimak dari ketentuan Undang-undang PPh maka pengalihan dari satu BUT kepada BUT lainnya di negara lain tidak dianggap sebagai pengalihan sebagaimana diatur dalam Pasal 10.

Kesimpulan

Dari uraian yang disajikan di atas tampak bahwa penentuan laba usaha dari suatu BUT, berdasarkan Undang-undang Pajak Penghasilan didasarkan atas laba usaha yang diperoleh dari kegiatannya di Indonesia. Undang-undang PPh menerapkan prinsip “force of attraction” sehingga pada dasarnya Undang-undang PPh bertentangan dengan prinsip “functionally separate entity”.

Dalam hal penggunaan aktiva pemindahan aktiva dari suatu BUT kepada BUT lainnya bukan merupakan pemindah tanganan dalam arti umum karena pemindahan tersebut terjadi di dalam perusahaan multinasional tersebut.

Dasar penyusutan yang dipakai oleh BUT yang ada di Indonesia adalah didasarkan golongan aktiva sebagaimana diatur di dalam KEP-520/KMK.04/2000. Dasar penyusutannya adalah nilai buku pada saat aktiva tersebut di pergunakan di Indonesia.