Penyusutan

Pengertian penyusutan

(UU Nomor 36 Tahun 2008 Pasal 11 (1))

Pengeluaran untuk memperoleh harta berwujud yang mempunyai masa manfaat lebih dari 1 (satu) tahun harus dibebankan sebagai biaya untuk mendapatkan, menagih, dan memelihara penghasilan dengan cara mengalokasikan pengeluaran tersebut selama masa manfaat harta tersebut melalui penyusutan.

Metode yang digunakan untuk menghitung penyusutan harta berwujud

(UU Nomor 36 Tahun 2008 Pasal 11 (1))

Baca Juga: Bentuk Usaha Tetap (BUT)

Metode penyusutan yang dibolehkan berdasarkan UU Nomor 36 Tahun 2008 Ps 11 (1)) adalah :

- Metode garis lurus (straight-line method) yaitu metode yang digunakan untuk menghitung penyusutan yang dilakukan dalam bagian-bagian yang sama besar selama masa manfaat yang ditetapkan bagi harta tersebut. Penyusutan atas pengeluaran untuk pembelian, pendirian, penambahan, perbaikan atau perubahan harta berwujud, kecuali tanah yang berstatus hak milik, hak guna bangunan, hak guna usaha, dan hak pakai, yang dimiliki dan digunakan untuk mendapatkan, menagih dan memelihara penghasilan yang mempunyai masa manfaat lebih dari satu (1) tahun dilakukan dalam bagian-bagian yang sama besar selama masa manfaat yang ditetapkan bagi harta tersebut.

- Metode saldo menurun (declining-balance method) yaitu metode yang digunakan untuk menghitung penyusutan dalam bagian-bagian yang menurun dengan cara menerapkan tarif penyusutan atas nilai sisa buku dan nilai sisa buku pada akhir masa manfaat harus disusutkan sekaligus.

Metode ini tidak dapat digunakan untuk menghitung penyusutan atas bangunan. Penggunaan metode penyusutan tersebut harus dilakukan secara taat azas.

Waktu penyusutan mulai dilakukan

(UU Nomor 36 Tahun 2008 Pasal 11 (3))

Penyusutan aktiva dimulai pada bulan dilakukannya pengeluaran kecuali untuk harta yang masih dalam proses pengerjaan, penyusutannya dimulai pada bulan selesainya pengerjaan harta tesebut. Penyusutan pada tahun pertama dihitung secara pro-rata.

Baca Juga: Bangun Guna Serah (Build, Operate, and Transfer)

Dengan persetujuan Dirjen Pajak, wajib pajak dapat melakukan penyusutan mulai pada bulan digunakannya harta tersebut untuk mendapatkan, menagih, dan memelihara penghasilan atau pada bulan harta tersebut mulai menghasilkan.

Contoh 1 :

Pengeluaran untuk pembangunan sebuah gedung adalah sebesar Rp1.000.000.000,00 (satu miliar rupiah). Pembangunan dimulai pada bulan Oktober 2009 dan selesai untuk digunakan pada bulan Maret 2010. Penyusutan atas harga perolehan bangunan gedung tersebut dimulai pada bulan Maret tahun pajak 2010.

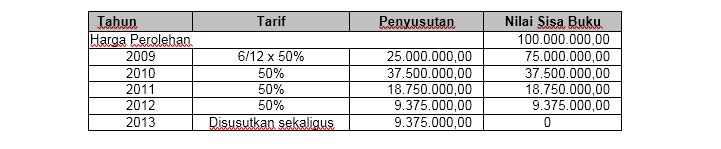

Contoh 2 :

Sebuah mesin yang dibeli dan ditempatkan pada bulan Juli 2009 dengan harga perolehan sebesar Rp 100.000.000,00 (seratus juta rupiah). Masa manfaat dari mesin tersebut adalah 4 (empat) tahun. Kalau tarif penyusutan misalnya ditetapkan 50% (lima puluh persen), maka penghitungan penyusutannya adalah sebagai berikut:

Yang tidak boleh disusutkan Menurut Ketentuan Fiskal

- Harta yang tidak digunakan untuk mendapatkan, menagih, dan memelihara penghasilan tidak boleh disusutkan secara fiskal. Misalnya; kendaraan perusahaan yang dikuasai dan dibawa pulang oleh karyawan, rumah dinas karyawan yang tidak terletak di daerah terpencil.

- Dalam hal harta yang tidak boleh disusutkan secara fiskal tersebut dijual (dialihkan), keuntungannya merupakan obyek PPh, yang dihitung dari selisih antara harga jual (nilai pasar) dengan harga perolehan. Dalam hal selisihnya negatif (rugi), kerugian tersebut tidak dapat dikurangkan sebagai biaya.

Baca Juga: Gugatan, Banding, Keberatan, Dan Peninjauan Kembali

Dasar penyusutan atas harta yang telah dilakukan penilaian kembali (revaluasi)

(UU Nomor 36 Tahun 2008 Pasal 11 (5))

Dasar penyusutan atas harta yang telah dilakukan penilaian kembali (revaluasi) adalah nilai setelah dilakukan penilaian kembali aktiva tersebut.

Sejak bulan dilakukannya penilaian kembali aktiva tetap perusahaan berlaku ketentuan sebagai berikut :

- Dasar penyusutan fiskal aktiva tetap yang telah memperoleh persetujuan penilaian kembali adalah nilai pada saat penilaian kembali.

- Masa manfaat fiskal aktiva tetap yang telah dilakukan penilaian kembali aktiva tetap perusahaan disesuaikan kembali menjadi masa manfaat penuh untuk kelompok aktiva tetap tersebut.

- Perhitungan penyusutan dimulai sejak bulan dilakukannya penilaian kembali aktiva tetap perusahaan.

Untuk bagian tahun pajak sampai dengan bulan sebelum bulan dilakukannya penilaian kembali aktiva tetap perusahaan berlaku ketentuan sebagai berikut :

- Dasar penyusutan fiskal aktiva tetap adalah dasar penyusutan fiskal pada awal tahun pajak yang bersangkutan.

- Sisa masa manfaat fiskal aktiva tetap adalah sisa manfaat fiskal pada awal tahun pajak yang bersangkutan.

- Perhitungan penyusutannya dihitung secara prorata sesuai dengan banyaknya bulan dalam bagian tahun pajak tersebut.

Penyusutan fiskal aktiva tetap yang tidak memperoleh persetujuan penilaian kembali aktiva tetap perusahaan, tetap menggunakan dasar penyusutan fiskal dan sisa manfaat fiskal semula sebelum dilakukannya penilaian kembali aktiva tetap perusahaan.

Baca Juga: Download Patch Update e-Faktur Versi 3.0 SPT Masa PPN

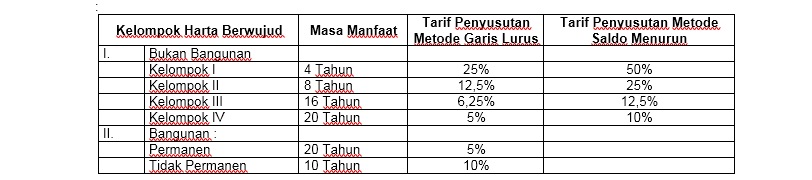

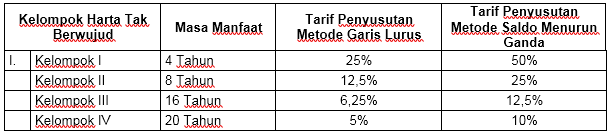

Masa manfaat dan tarif penyusutan harta berwujud

(UU Nomor 36 Tahun 2008 Pasal 11 (6))

Masa manfaat dan tarif penyusutan aktiva untuk masing-masing kelompok telah ditetapkan sebagai berikut :

Yang dimaksud dengan bangunan tidak permanen adalah bangunan yang bersifat sementara dan terbuat dari bahan yang tidak tahan lama atau bangunan yang dapat dipindah-pindahkan, yang masa manfaatnya tidak lebih dari 10 (sepuluh) tahun. Misalnya barak atau asrama yang terbuat dari kayu untuk karyawan.

Contoh penggunaan metode garis lurus:

Sebuah gedung yang harga perolehannya Rp1.000.000.000,00 (satu miliar rupiah) dan masa manfaatnya 20 (dua puluh) tahun, penyusutannya setiap tahun adalah sebesar Rp50.000.000,00 (Rp1.000.000.000,00 : 20).

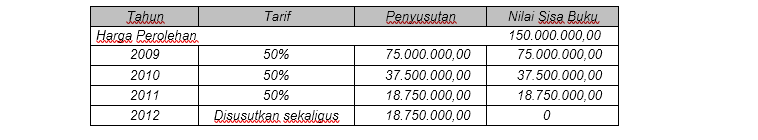

Contoh penggunaan metode saldo menurun:

Sebuah mesin yang dibeli dan ditempatkan pada bulan Januari 2009 dengan harga perolehan sebesar Rp150.000.000,00 (seratus lima puluh juta rupiah). Masa manfaat dari mesin tersebut adalah 4 (empat) tahun. Kalau tarif penyusutan misalnya ditetapkan 50% (lima puluh persen), penghitungan penyusutannya adalah sebagai berikut:

Baca Juga: Tata Cara Penghapusan NPWP dan/atau Pencabutan Pengukuhan PKP

Jenis-jenis Harta Berwujud

Harta berwujud berdasarkan jenis usahanya

(96/PMK.03/2009)

Tabel JENIS-JENIS HARTA BERWUJUD YANG TERMASUK DALAM KELOMPOK

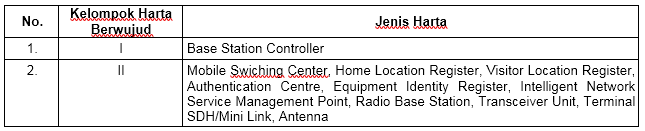

Harta berwujud Untuk Usaha Jasa Telekomunikasi Seluler

(KEP-520/PJ/2002 jo. SE-09/PJ.31/2002)

- Dalam hal menggunakan metode garis lurus (straight-line method), jenis-jenis harta yang menjadi kelompok I maupun II, penyusutan fiskalnya dilakukan sesuai dengan masa manfaat yang tersisa

- Dalam hal menggunakan metode saldo menurun (declining balance method) :

1. Jenis-jenis harta yang menjadi kelompok Ia. Apabila sisa manfaat pada awal tahun 2002 lebih dari 4 (empat) tahun, penyusutan fiskal berdasarkan kelompok I berakhir pada tahun keempat.

b. Apabila sisa manfaat pada awal tahun 2002 tidak lebih dari 4 (empat) tahun, penyusutan fiskal berdasarkan kelompok I sesuai dengan masa manfaat yang tersisa.

2. Jenis harta yang menjadi kelompok II

a. Apabila sisa manfaat fiskal pada awal tahun 2002 lebih dari 8 (delapan) tahun, penyusutan fiskal berdasarkan kelompok II berakhir pada tahun kedelapan.

b. Apabila sisa manfaat fiskal pada awal tahun 2002 tidak lebih dari 8 (delapan) tahun, penyusutan fiskal berdasarkan kelompok II sesuai dengan masa manfaat yang tersisa.

Baca Juga: Pajak Penghasilan Sebagai Pajak Subjektif

Tata Cara Permohonan dan Penetapan Masa Manfaat yang Sesungguhnya Atas Harta Berwujud Bukan Bangunan Untuk Keperluan Penyusutan

(PER-20/PJ/2014)

Jenis-jenis harta berwujud bukan bangunan yang tidak tercantum dalam Lampiran I, Lampiran II, Lampiran III, dan Lampiran IV, Peraturan Menteri Keuangan Nomor 96/PMK.03/2009, untuk kepentingan penyusutan digunakan masa manfaat dalam Kelompok 3.

Dalam hal Wajib Pajak dapat menunjukkan masa manfaat yang sesungguhnya dari suatu harta berwujud bukan bangunan tidak dapat dimasukkan ke dalam kelompok 3, Wajib pajak harus mengajukan permohonan untuk penetapan kelompok harta berwujud bukan bangunan tersebut sesuai dengan masa manfaat yang sesungguhnya kepada Direktur Jenderal Pajak melalui Kepala Kantor Wilayah Direktorat Jenderal Pajak yang membawahi KPP tempat Wajib Pajak yang bersangkutan terdaftar.

Permohonan harus disampaikan dengan menggunakan formulir Lampiran 1 Peraturan Direktur Jenderal Pajak No 20/PJ/2014 dan dilampiri:

a. penjelasan terperinci mengenai aktiva;

b. spesifikasi aktiva dari produsen;

c. perkiraan umur aktiva/masa manfaat ekonomis dari Penilai Publik; dan

d. dokumen teknis pendukung dari produsen mengenai masa manfaat aktiva.

e. keputusan penetapan kelompok harta berwujud bukan bangunan untuk keperluan penyusutan yang sudah pernah diperoleh.

Bidang usaha tertentu

(126/PMK.011/2012)

Wajib Pajak yang bergerak dalam bidang usaha tertentu dapat melakukan penyusutan atas pengeluaran untuk memperoleh harta berwujud dalam bagian-bagian yang sama besar selama masa manfaat yang telah ditentukan bagi harta tersebut.

Bidang usaha tertentu meliputi :

Baca Juga: Pengurang Penghasilan Bruto

- bidang usaha kehutanan, yaitu bidang usaha hutan, kawasan hutan, dan hasil hutan yang tanamannya dapat berproduksi berkali-kali dan baru menghasilkan setelah ditanam lebih dari 1 (satu) tahun.

- bidang usaha perkebunan tanaman keras, yaitu bidang usaha perkebunan yang tanamannya dapat berproduksi berkali-kali dan baru menghasilkan setelah ditanam lebih dari 1 (satu) tahun.

- bidang usaha peternakan, yaitu bidang usaha peternakan dimana ternak dapat berproduksi berkali-kali dan baru dapat dijual setelah dipelihara sekurang-kurangnya 1 (satu) tahun.

Harta berwujud berupa aktiva tetap yang dimiliki dan digunakan serta merupakan komoditas pokok dalam bidang usaha tertentu, yaitu :

a. bidang usaha kehutanan, meliputi tanaman kehutanan, kayu;

b. bidang usaha industri perkebunan tanaman keras meliputi tanaman keras;

c. bidang usaha peternakan meliputi ternak, termasuk ternak sapi pejantan.

Penyusutan atas pengeluaran untuk memperoleh harta berwujud dimulai pada bulan produksi komersial. Bulan produksi komersial adalah bulan dimana penjualan mulai dilakukan.

Harta berwujud untuk :

a) bidang usaha kehutanan, dikelompokkan dalam Kelompok 4;

b) bidang usaha perkebunan tanaman keras, dikelompokkan dalam kelompok 4;

c) bidang usaha peternakan, dikelompokkan dalam Kelompok 2.

Dikecualikan dari ketentuan ,Wajib Pajak dapat memperoleh penetapan masa manfaat atas harta berwujud sesuai dengan masa manfaat yang sesungguhnya. Untuk memperoleh penetapan masa manfaat tersebut, Wajib Pajak harus mengajukan permohonan kepada Direktur Jenderal Pajak dengan menunjukkan masa manfaat yang sesungguhnya dari harta berwujud.

Apabila permohonan ditolak, maka wajib pajak menggunakan masa manfaat harta berwujud berdasarkan ketentuan.

Atas harta berwujud yang telah disusutkan berdasarkan Peraturan Menteri Keuangan Nomor 249/PMK.03/2008, berlaku ketentuan sebagai berikut :

a)Terhadap nilai sisa buku fiskal harta berwujud berdasarkan Peraturan Menteri Keuangan Nomor 249/PMK.03/2008, yang mempunyai sisa masa manfaat berdasarkan Peraturan Menteri ini lebih dari 1 (satu) tahun, disusutkan berdasarkan sisa masa manfaat sesuai dengan Peraturan Menteri ini.

b) Terhadap nilai sisa buku fiskal harta berwujud berdasarkan Peraturan Menteri Keuangan Nomor 249/PMK.03/2008, yang mempunyai sisa masa manfaat berdasarkan Peraturan Menteri ini kurang atau sama dengan 1 (satu) tahun, disusutkan sekaligus pada tahun buku saat berlakunya Peraturan Menteri ini.

Baca Juga: Pajak Atas Penghasilan Anggota Keluarga

Terhadap harta berwujud sebagaimana diatur dalam Peraturan Menteri Keuangan Nomor 249/PMK.03/2008 yang tidak termasuk sebagai harta berwujud berdasarkan Peraturan Menteri ini, biaya pengembangan harta berwujud dimaksud dikapitalisasi selama periode pengembangan dan merupakan bagian dari harga pokok penjualan pada saat hasil harta berwujud tersebut dijual, sepanjang harta berwujud tersebut telah disusutkan berdasarkan Peraturan Menteri Keuangan Nomor 249/PMK.03/2008.

Pengeluaran untuk memperoleh harta berwujud termasuk biaya pembelian bibit, biaya untuk membesarkan dan memelihara bibit.

Sedangkan yang tidak termasuk sebagai pengeluaran adalah biaya yang berhubungan dengan tenaga kerja.

Dalam hal harta berwujud, maka harga jual merupakan penghasilan dan nilai sisa buku merupakan kerugian.

Amortisasi

Amortisasi harta tak berwujud

(UU Nomor 36 Tahun 2008 Pasal 11A)

- Amortisasi atas pengeluaran untuk memperoleh harta tak berwujud dan pengeluaran lainnya (termasuk biaya perpanjangan hak guna bangunan, hak guna usaha, dan hak pakai) yang mempunyai masa manfaat lebih dari satu tahun, yang digunakan untuk mendapatkan, menagih, dan memelihara penghasilan dilakukan dengan metode garis lurus (straight line methode) atau metode saldo menurun (decline balance methode) secara taat azas.

- Tabel Masa Manfaat dan tarif amortisasi harta tak berwujud :

Pengeluaran untuk biaya pendirian dan biaya perluasan modal suatu perusahaan dibebankan pada tahun terjadinya pengeluaran atau diamortisasi sesuai dengan tabel masa manfaat dan tarif amortisasi.

Baca Juga: Download Aplikasi e-SPT Masa PPh Pasal 4(2) Versi 2.0.1

- Pengeluaran yang dilakukan sebelum perusahaan beroperasi komersial yang memiliki masa manfaat lebih dari satu tahun, dikapitalisasi (sebagai biaya pra operasi) kemudian dimortisasi dengan metode di atas.

- Yang termasuk pengeluaran pra operasi adalah biaya-biaya yang dikeluarkan sebelum perusahaan beroperasi komersial, misalnya biaya study kelayakan dan biaya produksi percobaan, tetapi tidak termasuk biaya-biaya operasional yang sifatnya rutin, seperti gaji pegawai, rekening listrik dan telepon, dan biaya kantor lainnya. Pengeluaran yang rutin tersebut harus dibebankan sekaligus pada tahun terjadinya.

- Amortisasi atas Pengeluaran untuk memperoleh hak dan pengeluaran lain yang mempunyai masa manfaat lebih dari 1 tahun di bidang penambangan minyak dan gas bumi dengan menggunakan metode satuan produksi, yaitu :

= {Produksi tahun ini / Taksiran deposit minyak mentah (gas bumi) yang bisa ditambang} x 100 % - Amortisasi atas Pengeluaran untuk memperoleh hak penambangan selain migas, hak pengusahaan hutan, dan hak pengusahaan sumber alam/hasil alam lainnya yang memiliki masa manfaat lebih dari satu tahun, dengan menggunakan metode satuan produksi paling tinggi 20% setahun. Yaitu :

Hak Pengusahaan Hutan (HPH) :

= {Produksi tahun ini / Taksiran produksi dalam konsesi HPH} x 100%, maksimum 20%.

Hak Penambangan selain minyak dan gas bumi : = {Produksi tahun ini / Taksiran deposit mineral yang bisa ditambang} x 100%, maksimum 20%.

Catatan : Apabila ternyata jumlah produksi yang sebenarnya lebih kecil dari jumlah taksiran produksi, sehingga masih terdapat sisa pengeluaran untuk memperoleh hak atau pengeluaran lain (yang belum diamortisasi), maka sisa pengeluaran yang belum diamortisasi tersebut dapat dibebankan sekaligus dalam tahun pajak yang bersangkutan.

Contoh:

Pengeluaran untuk memperoleh hak pengusahaan hutan, yang mempunyai potensi 10.000.000 (sepuluh juta) ton kayu, sebesar Rp500.000.000,00 (lima ratus juta rupiah) diamortisasi sesuai dengan persentase satuan produksi yang direalisasikan dalam tahun yang bersangkutan.

Jika dalam 1 (satu) tahun pajak ternyata jumlah produksi mencapai 3.000.000 (tiga juta) ton yang berarti 30% (tiga puluh persen) dari potensi yang tersedia, walaupun jumlah produksi pada tahun tersebut mencapai 30% (tiga puluh persen) dari jumlah potensi yang tersedia, besarnya amortisasi yang diperkenankan untuk dikurangkan dari penghasilan bruto pada tahun tersebut adalah 20% (dua puluh persen) dari pengeluaran atau Rp100.000.000,00 (seratus juta rupiah).

- Apabila terjadi pengalihan harta tak berwujud atau hak-hak tersebut di atas, maka nilai sisa buku fiskalnya dibebankan sebagai biaya, sedangkan jumlah yang diterima atau diperoleh sebagai penggantiannya merupakan penghasilan.

Contoh:

PT X mengeluarkan biaya untuk memperoleh hak penambangan minyak dan gas bumi di suatu lokasi sebesar Rp500.000.000,00. Taksiran jumlah kandungan minyak di daerah tersebut adalah sebanyak 200.000.000 (dua ratus juta) barel. Setelah produksi minyak dan gas bumi mencapai 100.000.000 (seratus juta) barel, PT X menjual hak penambangan tersebut kepada pihak lain dengan harga sebesar Rp300.000.000,00. Penghitungan penghasilan dan kerugian dari penjualan hak tersebut adalah sebagai berikut :

Harga perolehan Rp500.000.000,00

Amortisasi yang telah dilakukan

100.000.000/200.000.000 barel (50%) Rp250.000.000,00

Nilai buku harta Rp250.000.000,00

Harga jual harta Rp300.000.000,00

Baca Juga: Usaha Dagang Asing

Dengan demikian jumlah nilai sisa buku sebesar Rp250.000.000,00 dibebankan sebagai kerugian dan jumlah sebesar Rp300.000.000,00 dibukukan sebagai penghasilan.

- Apabila pengalihan tersebut dalam rangka sumbangan, hibah, bantuan, dan warisan yang memenuhi syarat dalam Pasal 4 ayat (3) huruf a dan b UU Nomor 36 Tahun 2008, maka nilai sisa buku fiskalnya tidak dapat diakui sebagai biaya.

Pengeluaran/Biaya Perolehan Perangkat Lunak (Software) Komputer

Perangkat lunak (software) komputer adalah semua program yang dapat digunakan pada sistem operasi komputer.

Program aplikasi umum adalah program yang dapat dipergunakan oleh pengguna (users) umum untuk memproses berbagai pekerjaan dengan komputer.

Program aplikasi khusus adalah program yang dirancang khusus untuk keperluan otomatisasi sistem administrasi, pekerjaan atau kegiatan usaha tertentu, seperti dibidang perbankan, pasar modal, perhotelan, rumah sakit atau penerbangan.

Perangkat lunak komputer kecuali Perangkat lunak komputer berupa program aplikasi umum, merupakan harta tak berwujud (intangible asset) yang mempunyai masa manfaat lebih dari satu tahun dan termasuk dalam kelompok-1 sebagaimana dimaksud dalam Pasal 11A ayat (2) Undang-undang Pajak Penghasilan.

Perangkat lunak komputer berupa program aplikasi umum diperlakukan sebagai pengeluaran atau biaya operasional rutin.

Atas pengeluaran/biaya perolehan dan upgrade perangkat lunak komputer berupa program aplikasi umum yang dimiliki dan digunakan untuk mendapatkan, menagih dan memelihara penghasilan yang dikenakan pajak berdasarkan ketentuan umum Undang-undang Pajak Penghasilan, pembebanannya dilakukan sekaligus dalam bulan pengeluaran.

Dalam hal program aplikasi umum diperoleh sebagai bagian dari harga pembelian perangkat keras komputer, maka pembebanannya sudah termasuk dalam penyusutan perangkat keras komputer tersebut (Kelompok-1);

Baca Juga: Hutang Pajak Dan Penagihannya

Atas pengeluaran/biaya perolehan dan upgrade perangkat lunak komputer berupa program aplikasi khusus yang dimiliki dan dipergunakan untuk mendapatkan, menagih dan memelihara penghasilan yang dikenakan pajak berdasarkan ketentuan umum Undang-undang Pajak Penghasilan, pembebanannya dilakukan melalui amortisasi harta tak berwujud (Kelompok-1).

Dalam hal pengeluaran/biaya upgrade program aplikasi khusus, pengeluaran/biaya tersebut terlebih dahulu ditambahkan pada nilai sisa buku fiskal yang masih ada dan amortisasinya dilakukan dengan masa manfaat baru/penuh terhitung mulai bulan dilakukan upgrade.

Atas pengeluaran/biaya perolehan dan upgrade perangkat lunak komputer berupa program aplikasi khusus yang diperoleh sebelum berlakunya Keputusan Direktur Jenderal Pajak ini, sepanjang belum dibebankan atau baru dibebankan sebagian melalui amortisasi, dapat diamortisasi mulai tahun pajak 2002 berdasarkan sisa masa manfaat untuk Kelompok-1.