Biaya-biaya yang boleh dikurangkan dari penghasilan bruto

(UU Nomor 36 Tahun 2008 Pasal 6)

Penghasilan Kena Pajak Wajib Pajak dalam negeri dan BUT, dihitung berdasarkan penghasilan bruto dikurangi dengan Biaya untuk mendapatkan, menagih, dan memelihara penghasilan:

- Biaya-biaya yang berhubungan langsung dengan kegiatan usaha yang penghasilannya merupakan objek pajak. Dengan demikian, biaya-biaya yang digunakan untuk mendapatkan, menagih, dan memelihara penghasilan yang bukan merupakan objek pajak atau pengenaan pajaknya bersifat final tidak dapat dikurangkan dari penghasilan bruto.Termasuk biaya yang dapat dikurangkan adalah biaya pembelian bahan, biaya berkenaan dengan pekerjaan atau jasa termasuk upah, gaji, honorarium, bonus, gratifikasi dan tunjangan yang diberikan dalam bentuk uang, bunga, sewa, royalti, biaya perjalanan, biaya promosi dan penjualan, biaya pengolahan limbah, premi asuransi, biaya administrasi, dan pajak kecuali pajak penghasilan.

- Penyusutan atas pengeluaran untuk memperoleh harta berwujud dan amortisasi atas pengeluaran untuk memperoleh hak dan atas biaya lain yang memiliki masa manfaat lebih dari 1 (satu) tahun, sepanjang harta yang disusutkan atau diamortisasi tersebut digunakan untuk mendapatkan, menagih, dan memelihara penghasilan (objek pajak).

- Iuran kepada dana pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan.

- Kerugian karena penjualan atau pengalihan harta yang dimiliki untuk mendapatkan, menagih, dan memelihara penghasilan.

- Kerugian dari selisih kurs mata uang asing.

- Biaya penelitian dan pengembangan perusahaan yang dilakukan di Indonesia.

- Biaya bea siswa, magang, dan pelatihan dengan memperhatikan kewajaran dan kepentingan perusahaan, dengan syarat :- Berhubungan langsung dengan usaha atau kegiatan untuk mendapatkan, menagih dan memelihara (3M) penghasilan- Dilakukan dalam batas dan jumlah yang wajar serta tidak dipengaruhi hubungan istimewa-Pendidikan dan pelatihan tersebut ditentukan oleh pemberi kerja

- Piutang yang nyata-nyata tidak dapat ditagih dengan syarat (PMK Nomor 207/PMK.010/2015)- Telah dibebankan sebagai biaya dalam laporan rugi laba komersial.- Wajib Pajak harus menyerahkan daftar piutang yang tidak dapat ditagih kepada Direktorat Jenderal Pajak (dilampirkan dalam SPT-nya).- Telah diserahkan perkara penagihannya kepada Pengadilan Negeri atau instansi pemerintah yang menangani piutang negara atau adanya perjanjian tertulis mengenai penghapusan piutang/pembebasan utang antara kreditur dan debitur yang bersangkutan atau Telah dipublikasikan dalam penerbitan umum atau khusus (dapat berupa penerbitan internal asosiasi atau sejenisnya), dan adanya pengakuan dari debitur bahwa utangnya telah dihapuskan untuk jumlah utang tertentu. Daftar piutang yang nyata-nyata tidak dapat ditagih berbentuk hard copy dan soft copy.

- Pengeluaran untuk pajak daerah dan retribusi daerah (SE – 02/PJ.42/2002) dengan syarat :-Memenuhi ketentuan Undang-Undang Nomor 18 Tahun 1997 s.t.d.d. Undang-Undang Nomor 34 Tahun 2000;-Berkaitan dengan biaya 3M atas objek pajak yang tidak dikenakan PPh final/tidak dihitung berdasarkan norma penghitungan penghasilan neto/khusus;-Bukan untuk sanksi berupa bunga, denda atau kenaikan.Berdasarkan SE – 01/PJ.42/2002, bea perolehan hak atas tanah dan bangunan (BPHTB) dan Pajak Bumi dan Bangunan (PBB) dapat dibebankan sebagai pengurang penghasilan bruto. Perlakuannya sebagai berikut :- BPHTB atas hak atas tanah yang dimiliki dan dipergunakan dalam Perusahaan dibiayakan dengan mekanisme amortisasi sesuai Pasal 11 A- BPHTB atas hak atas bangunan yang dimiliki dan dipergunakan dalam Perusahaan dibiayakan melalui penyusutan sesuai dengan Pasal 11- PBB atas tanah dan bangunan yang dimiliki dan dipergunakan dalam Perusahaan dapat dikurangkan sekaligus sebagai biaya.

- Biaya sumbangan yang terdiri dari (PP Nomor 93 tahun 2010) :

a. Sumbangan dalam rangka penanggulangan bencana nasional,

b. Sumbangan dalam rangka penelitian dan pengembangan,

c. Sumbangan fasilitas pendidikan,

d. Sumbangan dalam rangka pembinaan olahraga, dan

e. Biaya pembangunan infrastruktur sosial. - Kompensasi kerugian tahun-tahun yang lalu (maksimum 5 tahun).

Baca Juga: Bentuk Usaha Tetap (BUT)

Contoh :

PT Alam dalam tahun 2011 menderita kerugian fiskal sebesar Rp 1.200.000.000,00. Dalam 5 tahun berikutnya, rugi laba fiskal PT A adalah sbb :

2012 : laba fiskal Rp 200.000.000,00

2013 : rugi fiskal Rp (300.000.000,00)

2014 : laba fiskal N I H I L

2015 : laba fiskal Rp 100.000.000,00

2016 : laba fiskal Rp 800.000.000,00Kompensasi kerugian dilakukan sebagai berikut :

Rugi fiskal tahun 2011 Rp (1.200.000.000,00)

Laba fiskal tahun 2012 Rp 200.000.000,00

Sisa rugi fiskal tahun 2011 Rp (1.000.000.000,00)

Rugi fiskal tahun 2013 Rp (300.000.000,00)

Sisa rugi fiskal tahun 2011 Rp (1.000.000.000,00)

Laba fiskal tahun 2014 Rp 0,00

Sisa rugi fiskal tahun 2011 Rp (1.000.000.000,00)

Laba fiskal tahun 2015 Rp 100.000.000,00

Sisa rugi fiskal tahun 2011 Rp (900.000.000,00)

Laba fiskal tahun 2016 Rp 800.000.000,00

Sisa rugi fiskal tahun 2011 Rp (100.000.000,00)

Sisa rugi fiskal tahun 2011 sebesar Rp (100.000.000,00) tersebut tidak dapat dikompensasikan dengan laba fiskal tahun 2017, karena sudah lewat 5 tahun.Rugi fiskal tahun 2013 sebesar Rp (300.000.000,00) hanya boleh dikompensasikan dengan laba fiskal tahun 2016 dan 2017, karena jangka waktu 5 tahun yang dimulai sejak tahun 2014 berakhir pada akhir tahun 2017.

- Penghasilan Tidak Kena Pajak (PTKP), khusus bagi Wajib Pajak Orang Pribadi

Biaya-biaya yang Tidak Dapat Dikurangkan

(UU Nomor 36 Tahun 2008 Pasal 9)

- Pembagian laba dengan nama dan dalam bentuk apapun, seperti dividen, termasuk dividen yang dibayarkan oleh perusahaan asuransi kepada pemegang polis dan pembagian sisa hasil usaha koperasi.

- Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi pemegang saham, sekutu, atau anggota.

- Pembentukan atau pemupukan dana cadangan, kecuali :

- cadangan piutang tak tertagih untuk usaha bank dan badan usaha lain yang menyalurkan kredit, sewa guna usaha dengan hak opsi, perusahaan pembiayaan konsumen, dan perusahaan anjak piutang;

- cadangan untuk usaha asuransi termasuk cadangan bantuan sosial yang dibentuk oleh Badan Penyelenggara Jaminan Sosial;

- cadangan penjaminan untuk Lembaga Penjamin Simpanan;

- cadangan biaya reklamasi untuk usaha pertambangan;

- cadangan biaya penanaman kembali untuk usaha kehutanan; dan

- cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah industri untuk usaha pengolahan limbah industri, (219/PMK.011/2012)

- Premi asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa yang dibayar oleh wajib pajak orang pribadi, kecuali jika dibayar oleh pemberi kerja dan premi tersebut dihitung sebagai penghasilan bagi wajib pajak orang pribadi yang bersangkutan (wajib dipotong PPh Pasal 21). Apabila pembayaran premi asuransi tersebut belum dibebankan sebagai biaya oleh wajib pajak pemberi kerja, maka wajib pajak dapat melakukan penyesuaian fiskal negatif (SE – 03/PJ.41/2003)

- Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa dalam bentuk natura dan kenikmatan, kecuali : (83/PMK.03/2009)

– Pemberian atau penyediaan makanan dan/atau minuman bagi seluruh Pegawai yang berkaitan dengan pelaksanaan pekerjaan

– Penggantian atau imbalan dalam bentuk natura atau kenikmatan yang diberikan berkenaan dengan pelaksanaan pekerjaan di daerah tertentu dalam rangka menunjang kebijakan pemerintah untuk mendorong pembangunan di daerah tersebut.

– Pemberian natura dan kenikmatan yang merupakan keharusan dalam pelaksanaan pekerjaan sebagai sarana keselamatan kerja atau karena sifat pekerjaan tersebut mengharuskannya. - Jumlah yang melebihi kewajaran yang dibayarkan kepada pemegang saham atau pihak yang memiliki hubungan istimewa sebagai imbalan sehubungan dengan pekerjaan yang dilakukan.

- harta yang dihibahkan, bantuan atau sumbangan, dan warisan sebagaimana dimaksud dalam Pasal 4 ayat (3) huruf a dan huruf b UU PPh, kecuali sumbangan sebagaimana dimaksud dalam Pasal 6 ayat (1) huruf i sampai dengan huruf m serta zakat yang diterima oleh badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang diakui di Indonesia, yang diterima oleh lembaga keagamaan yang dibentuk atau disahkan oleh pemerintah, yang ketentuannya diatur dengan atau berdasarkan Peraturan Pemerintah;

- Pajak Penghasilan

- Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi wajib pajak atau orang yang menjadi tanggungannya.

- Gaji yang dibayarkan kepada anggota persekutuan, firma, atau perseroan komanditer yang modalnya tidak terbagi atas saham.

- Sanksi administrasi berupa bunga, denda, dan kenaikan serta sanksi pidana berupa denda yang berkenaan dengan pelaksanaan perundang-undangan di bidang perpajakan.

- Pajak Masukan atas Perolehan BKP/JKP yang tidak dapat dikreditkan karena :

– Faktur Pajaknya tidak memenuhi ketentuan UU PPN; kecuali dapat dibuktikan bahwa PPN tersebut nyata-nyata telah dibayar dan berkenaan dengan pengeluaran yang berhubungan dengan kegiatan untuk mendapatkan, menagih, dan memelihara penghasilan. (PP No. 94/2010) - Biaya-biaya untuk mendapatkan, menagih, dan memelihara penghasilan yang bukan merupakan obyek pajak, yang pengenaan pajaknya bersifat final, pengenaan pajaknya berdasarkan Norma Penghitungan Penghasilan Neto, dan Norma Penghitungan Khusus.

- Kerugian dari harta atau utang yang tidak dipergunakan untuk mendapatkan, menagih, dan memelihara penghasilan yang merupakan Obyek Pajak.

- PPh yang ditanggung pemberi kerja, kecuali PPh Pasal 26 sepanjang PPh tersebut ditambahkan sebagai dasar penghitungan untuk pemotongan PPh Pasal 26 tersebut.

Baca Juga: Penentuan Laba Usaha Dari Suatu Bentuk Usaha Tetap

Biaya Bunga

Biaya Bunga sebagai biaya yang dapat dikurangkan dari penghasilan bruto

(SE-20/PJ.42/1994)

- Biaya bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang merupakan biaya yang dapat dikurangkan dari penghasilan bruto.

- Bunga pinjaman selama masa konstruksi suatu aset merupakan komponen biaya langsung atas harga pokok atau harga perolehan aset yang bersangkutan. Sehingga, biaya bunga dalam masa konstruksi suatu aset tersebut harus dikapitalisir menjadi komponen harga pokok atau harga perolehan aset yang bersangkutan sampai dengan konstruksi aset tersebut selesai. Selanjutnya, pembebanan biaya bunga tersebut dilakukan melalui penyusutan/amortisasi atau diakui pada saat penjualan barang (sebagai bagian dari harga pokok penjualan). (SE – 20/PJ.42/1994)

- Apabila terdapat penempatan deposito atau tabungan yang dananya langsung atau tidak langsung berasal dari dana pinjaman yang dibebani bunga, maka : (SE – 46/PJ.4/1995)

– Apabila jumlah rata-rata pinjaman sama besarnya atau lebih kecil dibanding jumlah rata-rata deposito atau tabungan, maka bunga atas pinjaman tersebut seluruhnya tidak dapat dikurangkan sebagai biaya.

– Apabila jumlah rata-rata pinjaman lebih besar dibanding jumlah rata-rata deposito atau tabungan, maka bunga atas pinjaman yang boleh dikurangkan sebagai biaya adalah biaya bunga atas selisih antara jumlah rata-rata pinjaman dengan jumlah rata-rata deposito atau tabungan.

Misalnya :

Jumlah rata-rata pinjaman dalam 1 tahun = Rp 150.000.000,00

Jumlah rata-rata deposito Dalam 1 tahun = Rp 40.000.00000

Bunga pinjaman seluruhnya = Rp 30.000.000,00

Bunga pinjaman yang dapat dikurangkan sebagai biaya = {(150 juta – 40 juta) / 150 juta} x Rp 30 juta = Rp 22 Juta. - Bukan termasuk dalam pengertian deposito/tabungan seperti tersebut di atas adalah : (SE – 46/PJ.4/1995)

– Dana pinjaman yang ditempatkan dalam bentuk rekening giro yang atas jasanya dikenakan PPh Final.

– Adanya keharusan bagi wajib pajak untuk menempatkan dana dalam jumlah tertentu pada suatu bank dalam bentuk deposito berdasarkan ketentuan perundang-undangan yang berlaku, sepanjang jumlah deposito/tabungan tersebut semata-mata untuk memenuhi ketentuan yang berlaku.

– Dapat dibuktikan bahwa penempatan deposito/tabungan tersebut dananya berasal dari tambahan modal atau sisa laba setelah pajak.

Perbandingan Antara Utang dan Modal

(PMK No 169/PMK.010/2015 dan PER – 25/PJ/2017)

Untuk keperluan penghitungan Pajak Penghasilan bagi Wajib Pajak badan yang didirikan atau bertempat kedudukan di Indonesia yang modalnya terbagi atas saham-saham, besarnya biaya pinjaman yang ditanggung Wajib Pajak yang dapat dikurangkan dari penghasilan bruto dalam menghitung penghasilan kena pajak dihitung berdasarkan Perbandingan Antara Utang dan Modal. Adapun perbandingan Antara Utang dan Modal paling tinggi sebesar empat dibanding satu (4:1).

Biaya pinjaman yang ditanggung Wajib Pajak meliputi:

Baca Juga: Ketetapan dan Penempatan Pajak

- bunga pinjaman;

- diskonto dan premium yang terkait dengan pinjaman;

- biaya tambahan yang terjadi yang terkait dengan perolehan pinjaman (arrangement of borrowings);

- beban keuangan dalam sewa pembiayaan;

- biaya imbalan karena jaminan pengembalian utang; dan

- selisih kurs yang berasal dari penyesuaian terhadap biaya pinjaman dalam hal biaya pinjaman tersebut dalam mata uang asing.

Biaya pinjaman yang tidak dapat diperhitungkan dalam menghitung penghasilan kena pajak meliputi:

- selisih antara biaya pinjaman yang ditangggung oleh Wajib Pajak dengan biaya pinjaman yang dapat diperhitungkan dalam menghitung penghasilan kena pajak;

- selisih antara biaya pinjaman atas utang kepada pihak yang memiliki Hubungan Istimewa yang dapat diperhitungkan dalam menghitung penghasilan kena pajak dengan biaya pinjaman yang memenuhi Prinsip Kewajaran dan Kelaziman Usaha;

- biaya pinjaman atas utang yang digunakan untuk mendapatkan, menagih dan memelihara penghasilan yang bukan merupakan objek pajak; dan

- biaya pinjaman atas utang yang digunakan untuk mendapatkan, menagih dan memelihara penghasilan yang dikenai pajak bersifat final.

Dalam hal biaya pinjaman dikapitalisasi sebagai harga perolehan harta, penyusutan atas bagian harta yang merupakan kapitalisasi biaya pinjaman dimaksud tidak dapat diperhitungkan dalam menghitung penghasilan kena pajak.

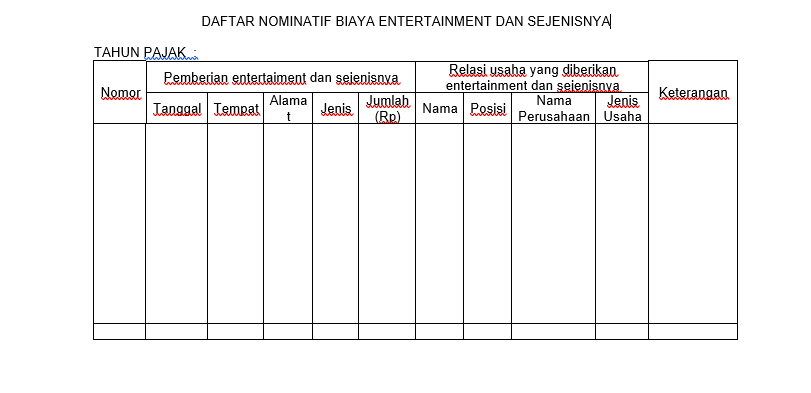

Biaya Entertainment

(SE-27/PJ.22/1986)

Biaya entertainment atau jamuan dan sejenisnya dapat dikurangkan sebagai biaya dengan syarat:

- Benar-benar dikeluarkan dan ada hubungannya dengan kegiatan usaha wajib pajak

- buatkan daftar nominatif dan dilampirkan dalam SPT Tahunan PPh, yang memuat nomor urut, tanggal dan jenis entertainment, nama tempat, alamat, jumlah, nama relasi, posisi, nama perusahaan, jenis usaha.

Selisih Kurs Mata Uang Asing

(UU Nomor 36 Tahun 2008 Pasal 4 dan Pasal 6)

- Kerugian selisih kurs merupakan biaya (deductable expense).

- Selisih kurs karena fluktuasi :

– Apabila wajib pajak membukukan transaksi yang bersangkutan dengan kurs tetap, maka selisih kurs diakui pada saat terjadi realisasi pembayaran.

– Apabila wajib pajak membukukan transaksi yang bersangkutan dengan kurs tengah BI (kurs yang sebenarnya berlaku pada akhir tahun), maka selisih kurs diakui pada akhir tahun.

– Wajib Pajak harus menggunakan metode di atas secara taat azas. - Selisih kurs karena kebijakan Pemerintah di bidang moneter :

- Selisih kurs dibukukan dalam akun sementara di neraca, dan pembebanannya dilakukan secara bertahap berdasarkan realisasi pembayaran valas tersebut.

- Selisih kurs krisis moneter tahun 1997 baik yang sudah direalisir maupun belum, dapat dibebankan sekaligus atau diamortisasi selama 5 tahun.

Biaya Sumbangan

(PP Nomor 93 Tahun 2010)

Baca Juga: Tata Cara Penghapusan NPWP dan/atau Pencabutan Pengukuhan PKP

Biaya sumbangan yang dapat dibebankan sebagai biaya yang terdiri dari :

- Sumbangan dalam rangka penanggulangan bencana nasional, yang merupakan sumbangan untuk korban bencana nasional yang disampaikan secara langsung melalui badan penanggulangan bencana atau disampaikan secara tidak langsung melalui lembaga atau pihak yang telah mendapat izin dari instansi/lembaga yang berwenang untuk pengumpulan dana penanggulangan bencana;

- Sumbangan dalam rangka penelitian dan pengembangan, yang merupakan sumbangan untuk penelitian dan pengembangan yang dilakukan di wilayah Republik Indonesia yang disampaikan melalui lembaga penelitian dan pengembangan;

- Sumbangan fasilitas pendidikan, yang merupakan sumbangan berupa fasilitas pendidikan yang disampaikan melalui lembaga pendidikan;

- Sumbangan dalam rangka pembinaan olahraga, yang merupakan sumbangan untuk membina, mengembangkan dan mengoordinasikan suatu atau gabungan organisasi cabang/jenis olahraga

- prestasi yang disampaikan melalui lembaga pembinaan olah raga; dan

- Biaya pembangunan infrastruktur sosial merupakan biaya yang dikeluarkan untuk keperluan membangun sarana dan prasarana untuk kepentingan umum dan bersifat nirlaba.

Sumbangan dan/atau biaya dapat dikurangkan dari penghasilan bruto harus memenuhi syarat sbb:

- Wajib Pajak mempunyai penghasilan neto fiskal berdasarkan Surat Pemberitahuan Tahunan Pajak Penghasilan Tahun Pajak sebelumnya;

- pemberian sumbangan dan/atau biaya tidak menyebabkan rugi pada Tahun Pajak sumbangan diberikan;

- didukung oleh bukti yang sah; dan

- lembaga yang menerima sumbangan dan/atau biaya memiliki Nomor Pokok Wajib Pajak, kecuali badan yang dikecualikan sebagai subjek pajak sebagaimana diatur dalam Undang-Undang tentang Pajak Penghasilan.

Besarnya nilai sumbangan dan/atau biaya pembangunan infrastruktur sosial yang dapat dikurangkan dari penghasilan bruto untuk 1 (satu) tahun dibatasi tidak melebihi 5% (lima persen) dari penghasilan neto fiskal Tahun Pajak sebelumnya dan diberikan hanya dalam bentuk sarana dan/atau prasarana.

Sumbangan selain sumbangan pembangunan infrastruktur sosial dapat diberikan dalam bentuk uang dan/atau barang.

Nilai sumbangan dalam bentuk barang ditentukan berdasarkan:

a. nilai perolehan, apabila barang yang disumbangkan belum disusutkan;

b. nilai buku fiskal, apabila barang yang disumbangkan sudah disusutkan; atau

c. harga pokok penjualan, apabila barang yang disumbangkan merupakan barang produksi sendiri.

Nilai biaya pembangunan infrastruktur sosial ditentukan berdasarkan jumlah yang sesungguhnya dikeluarkan untuk membangun sarana dan/atau prasarana.

Sumbangan dan/atau biaya yang tidak dapat dikurangkan dari penghasilan bruto bagi pihak pemberi apabila sumbangan dan/atau biaya diberikan kepada pihak yang mempunyai hubungan istimewa sebagaimana dimaksud Undang-Undang tentang Pajak Penghasilan.

Badan penanggulangan bencana dan lembaga atau pihak yang menerima sumbangan harus menyampaikan laporan penerimaan dan penyaluran sumbangan kepada Direktur Jenderal Pajak untuk setiap triwulan.

Lembaga penerima sumbangan dan/atau biaya wajib menyampaikan laporan penerimaan sumbangan kepada Direktur Jenderal Pajak paling lambat pada akhir Tahun Pajak diterimanya sumbangan dan/atau biaya.

Lembaga penerima sumbangan dan/atau biaya yang mempunyai Nomor Pokok Wajib Pajak melaporkan sumbangan dan/atau biaya sebagai lampiran laporan keuangan pada Surat Pemberitahuan Tahunan Pajak Penghasilan Tahun Pajak diterimanya sumbangan.

Pembentukan Cadangan

(PMK 81/PMK.03/2009 jo 219/PMK.011/2012)

Pembentukan atau pemupukan dana cadangan yang boleh dikurangkan sebagai biaya yaitu:

Baca Juga: Bangun Guna Serah (Build, Operate, and Transfer)

a. Cadangan piutang tak tertagih untuk usaha bank dan badan usaha lain yang menyalurkan kredit, sewa guna usaha dengan hak opsi, perusahaan pembiayaan konsumen, dan perusahaan anjak piutang, yang meliputi:

- cadangan piutang tak tertagih untuk:

a) bank umum yang melaksanakan kegiatan usaha secara konvensional;

b) bank umum yang melaksanakan kegiatan usaha berdasarkan prinsip syariah;

c) bank perkreditan rakyat yang melaksanakan kegiatan usaha secara konvensional; dan

d) bank perkreditan rakyat yang melaksanakan kegiatan usaha berdasarkan prinsip syariah; - cadangan piutang tak tertagih untuk badan usaha lain yang menyalurkan kredit, yaitu badan usaha selain bank umum dan bank perkreditan rakyat yang menyalurkan kredit kepada masyarakat, yang meliputi:

a) koperasi simpan pinjam;

b) PT Permodalan Nasional Madani (Persero);

c) Lembaga Pembiayaan Ekspor Indonesia;

d) perusahaan pembiayaan infrastruktur yang melakukan pembiayaan dalam bentuk penyediaan dana pada proyek infrastruktur; dan

e) PT Perusahaan Pengelola Aset. - cadangan piutang tak tertagih untuk sewa guna usaha dengan hak opsi yaitu cadangan piutang tak tertagih untuk kegiatan pembiayaan dengan menyediakan barang modal untuk digunakan oleh penyewa guna usaha selama jangka waktu tertentu berdasarkan pembayaran secara angsuran dengan hak opsi (Finance Lease);

- cadangan piutang tak tertagih untuk perusahaan pembiayaan konsumen yaitu cadangan piutang tak tertagih untuk perusahaan yang melakukan kegiatan pembiayaan untuk pengadaan barang berdasarkan kebutuhan konsumen dengan pembayaran secara angsuran;

- cadangan piutang tak tertagih untuk perusahaan anjak piutang yaitu cadangan piutang tak tertagih untuk perusahaan yang melakukan kegiatan pembiayaan dalam bentuk pembelian piutang dagang jangka pendek suatu perusahaan berikut pengurusan atas piutang tersebut;

b. Cadangan untuk usaha asuransi, yang meliputi:

- cadangan premi tanggungan sendiri dan klaim tanggungan sendiri untuk perusahaan asuransi kerugian;

- cadangan premi untuk perusahaan asuransi jiwa;

c. Cadangan penjaminan untuk Lembaga Penjamin Simpanan, yaitu cadangan penjaminan untuk lembaga yang berfungsi menjamin simpanan nasabah penyimpan dan turut aktif dalam memelihara stabilitas sistem perbankan sesuai dengan kewenangannya;

d. Cadangan biaya reklamasi untuk usaha pertambangan, yaitu cadangan biaya untuk kegiatan yang bertujuan memperbaiki atau menata kegunaan lahan yang terganggu sebagai akibat kegiatan usaha pertambangan agar dapat berfungsi dan berdaya guna sesuai peruntukannya;

e. cadangan biaya penanaman kembali untuk usaha kehutanan, yaitu cadangan biaya penanaman kembali bagi perusahaan yang diwajibkan melakukan penanaman kembali atas hutan yang telah dieksploitasi untuk usaha yang terkait dengan sistem pengurusan yang bersangkut paut dengan hutan, kawasan hutan, dan hasil hutan yang diselenggarakan secara terpadu; dan

f. cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah industri untuk usaha pengolahan limbah industri, yaitu cadangan biaya penutupan dan pemeliharaan bagi perusahaan yang mengolah limbah industri yang mencakup kegiatan penyimpanan, pengumpulan, pengangkutan, pemanfaatan, pengolahan limbah industri dan penimbunan hasil pengolahan limbah industri.

Bank Umum

Bank Umum baik konvensional dan syariah dapat membentuk dana cadangan piutang tak tertagih

1. Besarnya dana cadangan piutang tak tertagih sbb :

a. 1% (satu persen) dari piutang dengan kualitas yang digolongkan lancar, tidak termasuk Sertifikat Bank Indonesia dan Surat Utang Negara/Sertifikat Wadiah Bank Indonesia dan surat berharga yang diterbitkan Pemerintah berdasarkan prinsip syariah;

b. 5% (lima persen) dari piutang dengan kualitas yang digolongkan dalam perhatian khusus setelah dikurangi nilai agunan;

c. 15% (lima belas persen) dari piutang dengan kualitas yang digolongkan kurang lancar setelah dikurangi dengan nilai agunan;

d. 50% (lima puluh persen) dari piutang dengan kualitas yang digolongkan diragukan setelah dikurangi dengan nilai agunan; dan

e. 100% (seratus persen) dari piutang dengan kualitas yang digolongkan macet setelah dikurangi dengan nilai agunan.

2. Besarnya nilai agunan yang dapat diperhitungkan sebagai pengurang pada cadangan paling tinggi adalah :

a. 100% (seratus persen) dari nilai agunan yang bersifat likuid; dan

b. 75% (tujuh puluh lima persen) dari nilai agunan lainnya atau sebesar nilai yang ditetapkan perusahaan penilai.

3. Jumlah piutang yang digunakan sebagai dasar untuk membentuk dana cadangan adalah pokok pinjaman yang diberikan oleh bank umum yang melaksanakan kegiatan usaha secara konvensional maupun syariah.

4. Kerugian yang berasal dari piutang yang nyata-nyata tidak dapat ditagih dibebankan pada perkiraan cadangan piutang tak tertagih.

5. Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

6. Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

Bank Perkreditan Rakyat/BPR :

1. Bank Perkreditan Rakyat baik konvensional maupun syariah dapat membentuk dana cadangan piutang tak tertagih.

2. Besarnya dana cadangan piutang tak tertagih tersebut diatur sebagai berikut :

a. 0,5% (setengah persen) dari piutang dengan kualitas lancar tidak termasuk Sertifikat Bank Indonesia/Sertifikat Wadiah Bank Indonesia;

b. 10% (sepuluh persen) dari piutang dengan kualitas kurang lancar setelah dikurangi dengan nilai agunan;

c. 50% (lima puluh persen) dari piutang dengan kualitas diragukan setelah dikurangi dengan nilai agunan; dan

d. 100% (seratus persen) dari piutang dengan kualitas macet setelah dikurangi dengan nilai agunan.

3. Besarnya nilai agunan yang dapat diperhitungkan sebagai pengurang pada cadangan paling tinggi adalah :

a. 100% (seratus persen) dari nilai agunan yang bersifat likuid; dan

b. 75% (tujuh puluh lima persen) dari nilai agunan lainnya atau sebesar nilai yang ditetapkan perusahaan penilai.

4. Jumlah piutang yang digunakan sebagai dasar untuk membentuk dana cadangan adalah pokok pinjaman yang diberikan oleh bank umum yang melaksanakan kegiatan usaha secara konvensional maupun syariah.

5. Kerugian yang berasal dari piutang yang nyata-nyata tidak dapat ditagih dibebankan pada perkiraan cadangan piutang tak tertagih.

6. Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

7. Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

Koperasi Simpan Pinjam

1. Besarnya dana cadangan piutang tak tertagih tersebut diatur sebagai berikut :

a. 0,5% (setengah persen) dari piutang dengan kualitas lancar

b. 10% (sepuluh persen) dari piutang dengan kualitas kurang lancar setelah dikurangi dengan nilai agunan;

c. 50% (lima puluh persen) dari piutang dengan kualitas diragukan setelah dikurangi dengan nilai agunan; dan

d. 100% (seratus persen) dari piutang dengan kualitas macet setelah dikurangi dengan nilai agunan.

2. Besarnya nilai agunan yang dapat diperhitungkan sebagai pengurang pada cadangan paling tinggi adalah :

a. 100% (seratus persen) dari nilai agunan yang bersifat likuid; dan

b. 75% (tujuh puluh lima persen) dari nilai agunan lainnya atau sebesar nilai yang ditetapkan perusahaan penilai.

3. Jumlah piutang yang digunakan sebagai dasar untuk membentuk dana cadangan adalah pokok pinjaman yang diberikan oleh bank umum yang melaksanakan kegiatan usaha secara konvensional maupun syariah.

4. Kerugian yang berasal dari piutang yang nyata-nyata tidak dapat ditagih dibebankan pada perkiraan cadangan piutang tak tertagih.

5. Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

6. Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

Penyisihan pembiayaan PT Permodalan Nasional Madani (Persero)

1. Besarnya cadangan khusus penyisihan pembiayaan PT Permodalan Nasional Madani (Persero) ditetapkan sebagai berikut :

- 2,5% (dua setengah persen) dari baki debet yang digolongkan dalam perhatian khusus setelah dikurangi nilai agunan;

- 5% (lima persen) dari baki debet yang digolongkan kurang lancar setelah dikurangi dengan nilai agunan;

- 50% (lima puluh persen) dari baki debet yang digolongkan diragukan setelah dikurangi dengan nilai agunan; dan

- 100% (seratus persen) dari baki debet yang digolongkan macet setelah dikurangi dengan nilai agunan.

2. Besarnya nilai agunan yang dapat diperhitungkan sebagai pengurang pada cadangan sebagaimana paling tinggi adalah :

- 100% (seratus persen) dari nilai agunan yang bersifat likuid; dan

- 75% (tujuh puluh lima persen) dari nilai agunan lainnya atau sebesar nilai yang ditetapkan perusahaan penilai.

3. Jumlah piutang yang digunakan sebagai dasar untuk membentuk dana cadangan adalah pokok pinjaman yang diberikan oleh PT Permodalan Nasional Madani (Persero).

4. Kerugian yang berasal dari piutang yang nyata-nyata tidak dapat ditagih dibebankan pada perkiraan cadangan piutang tak tertagih.

5. Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

6. Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

Lembaga Pembiayaan Ekspor Indonesia:

1. Besarnya dana cadangan piutang tak tertagih tersebut diatur sebagai berikut :

- 1% (satu persen) dari piutang dengan kualitas lancar;

- 5% (lima persen) dari piutang dengan kualitas dalam perhatian khusus setelah dikurangi nilai agunan;

- 15% (lima belas persen) dari piutang dengan kualitas kurang lancar setelah dikurangi nilai agunan;

- 50% (lima puluh persen) dari piutang dengan kualitas diragukan setelah dikurangi nilai agunan; dan

- 100% (seratus persen) dari piutang dengan kualitas macet setelah dikurangi nilai agunan.

2. Besarnya nilai agunan yang dapat diperhitungkan sebagai pengurang pada cadangan paling tinggi adalah :

- 100% (seratus persen) dari nilai agunan yang bersifat likuid; dan

- 75% (tujuh puluh lima persen) dari nilai agunan lainnya atau sebesar nilai yang ditetapkan perusahaan penilai.

3. Jumlah piutang yang digunakan sebagai dasar untuk membentuk dana cadangan adalah pokok pinjaman yang diberikan oleh Lembaga Pembiayaan Ekspor Indonesia.

4. Kerugian yang berasal dari piutang yang nyata-nyata tidak dapat ditagih dibebankan pada perkiraan cadangan piutang tak tertagih.

5. Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

6. Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

Perusahaan pembiayaan infrastruktur:

1. Besarnya dana cadangan piutang tak tertagih tersebut diatur sebagai berikut :

- 1% (satu persen) dari piutang dengan kualitas lancar;

- 5% (lima persen) dari piutang dengan kualitas dalam perhatian khusus setelah dikurangi nilai agunan;

- 15% (lima belas persen) dari piutang dengan kualitas kurang lancar setelah dikurangi nilai agunan;

- 50% (lima puluh persen) dari piutang dengan kualitas diragukan setelah dikurangi nilai agunan; dan

- 100% (seratus persen) dari piutang dengan kualitas macet setelah dikurangi nilai agunan.

2. Besarnya nilai agunan yang dapat diperhitungkan sebagai pengurang pada cadangan paling tinggi adalah :

- 100% (seratus persen) dari nilai agunan yang bersifat likuid; dan

- 75% (tujuh puluh lima persen) dari nilai agunan lainnya atau sebesar nilai yang ditetapkan perusahaan penilai.

3. Jumlah piutang yang digunakan sebagai dasar untuk membentuk dana cadangan adalah pokok pinjaman yang diberikan oleh Perusahaan pembiayaan infrastruktur.

4. Kerugian yang berasal dari piutang yang nyata-nyata tidak dapat ditagih dibebankan pada perkiraan cadangan piutang tak tertagih.

5. Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

6. Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

PT Perusahaan Pengelola Aset:

1. Besarnya dana cadangan piutang tak tertagih tersebut diatur sebagai berikut :

- 15% (lima belas persen) dari piutang dengan kualitas kurang lancar setelah dikurangi nilai agunan;

- 50% (lima puluh persen) dari piutang dengan kualitas diragukan setelah dikurangi nilai agunan; dan

- 100% (seratus persen) dari piutang dengan kualitas macet setelah dikurangi nilai agunan.

2. Besarnya nilai agunan yang dapat diperhitungkan sebagai pengurang pada cadangan paling tinggi adalah :

- 100% (seratus persen) dari nilai agunan yang bersifat likuid; dan

- 75% (tujuh puluh lima persen) dari nilai agunan lainnya atau sebesar nilai yang ditetapkan perusahaan penilai.

3. Jumlah piutang yang digunakan sebagai dasar untuk membentuk dana cadangan adalah pokok pinjaman yang diberikan oleh PT Perusahaan Pengelola Aset.

4. Kerugian yang berasal dari piutang yang nyata-nyata tidak dapat ditagih dibebankan pada perkiraan cadangan piutang tak tertagih.

5. Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

6. Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

SGU Dengan Hak Opsi

- Besarnya dana cadangan piutang tak tertagih yang dapat dibebankan sebagai biaya maksimum sebesar 2,5% dari rata-rata saldo awal dan akhir piutang (Maksimum = 2,5% x (Saldo Awal Piutang SGU + Saldo Akhir Piutang SGU)/2 ).

- Kerugian sebenarnya yang disebabkan piutang yang nyata-nyata tidak dapat ditagih, dibebankan pada perkiraan cadangan piutang tak tertagih.

- Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

- Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian, namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

Perusahaan Pembiayaan Konsumen

- Besarnya dana cadangan piutang tak tertagih yang dapat dibebankan sebagai biaya maksimum sebesar 5% dari rata-rata saldo awal dan akhir piutang.

- Kerugian sebenarnya yang disebabkan piutang yang nyata-nyata tidak dapat ditagih, dibebankan pada perkiraan cadangan piutang tak tertagih.

- Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

- Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian, namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian.

Perusahaan Anjak Piutang

- Besarnya dana cadangan piutang tak tertagih yang dapat dibebankan sebagai biaya maksimum sebesar 5% dari rata-rata saldo awal dan akhir piutang.

- Kerugian sebenarnya yang disebabkan piutang yang nyata-nyata tidak dapat ditagih, dibebankan pada perkiraan cadangan piutang tak tertagih.

- Dalam hal jumlah cadangan piutang tak tertagih seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

- Dalam hal jumlah cadangan piutang tak tertagih dipakai untuk menutup kerugian, namun tidak mencukupi, jumlah kekurangan cadangan tersebut diperhitungkan sebagai kerugian

Asuransi Kerugian

- Cadangan Premi yang diperbolehkan maksimum sebesar 40% dari premi tanggungan sendiri yang diterima atau diperoleh dalam tahun pajak yang bersangkutan Misalnya, perusahaan asuransi X menerima dan memperoleh premi atas tanggungannya sendiri dalam tahun 2010 sebesar Rp 60 Juta. Besarnya cadangan premi yang dapat dibebankan sebagai biaya dalam tahun 2010 adalah 40% x Rp 60 Juta = Rp 24 Juta. Sedangkan jumlah premi yang diterima atau diperoleh tersebut merupakan penghasilan.

- Cadangan premi tanggungan sendiri sebagaimana dimaksud pada ayat (1) merupakan premi yang sudah diterima atau diperoleh akan tetapi belum merupakan penghasilan pada tahun pajak yang bersangkutan.

- Cadangan premi tanggungan sendiri sebagaimana dimaksud pada ayat (1) merupakan penghasilan pada tahun pajak berikutnya.

- Besarnya cadangan klaim tanggungan sendiri untuk adalah sebesar 100% (seratus persen) dari jumlah klaim yang sudah disepakati tetapi belum dibayar dan klaim yang sudah dilaporkan dan sedang dalam proses, tetapi tidak termasuk klaim yang belum dilaporkan.

- Cadangan klaim tanggungan sendiri dibentuk pada akhir tahun pajak.

- Jumlah klaim yang sebenarnya dibayar oleh perusahaan asuransi kerugian dibebankan kepada perkiraan cadangan klaim tanggungan sendiri.

- Dalam hal jumlah cadangan klaim tanggungan sendiri seluruhnya atau sebagian tidak dipakai untuk menutup kerugian, jumlah kelebihan cadangan tersebut diperhitungkan sebagai penghasilan.

- Dalam hal jumlah klaim tanggungan sendiri dipakai untuk menutup kerugian namun tidak mencukupi, jumlah kekurangan cadangan tersebut boleh dibebankan sebagai biaya.

Asuransi Jiwa

- Besarnya cadangan premi untuk perusahaan asuransi jiwa ditentukan sesuai dengan penghitungan aktuaria yang telah mendapat pengesahan dari Badan Pengawas Pasar Modal dan Lembaga Keuangan.

- Kenaikan jumlah saldo akhir dibanding dengan saldo awal tahun dari cadangan premi merupakan biaya dalam tahun yang bersangkutan.

- Apabila terjadi pembayaran klaim kepada tertanggung jumlah tersebut dibebankan kepada perkiraan cadangan premi.

Lembaga Penjamin Simpanan

Besarnya cadangan penjaminan untuk Lembaga Penjamin Simpanan adalah 80% (delapan puluh persen) dari surplus yang diperoleh Lembaga Penjamin Simpanan dari kegiatan operasional selama 1 (satu) tahun yang diakumulasikan sesuai peraturan perundang-undangan mengenai Lembaga Penjamin Simpanan.

Cadangan Reklamasi Pertambangan

- Besarnya cadangan biaya reklamasi untuk perusahaan yang melakukan usaha pertambangan adalah yang sebenamya dibebankan pada perkiraan cadangan biaya reklamasi.

- Cadangan biaya reklamasi untuk perusahaan yang melakukan usaha pertambangan dihitung sesuai dengan peraturan perundang-undangan di bidang pertambangan energi dan sumber daya mineral.

- Apabila setelah berakhirnya masa kontrak atau selesainya penambangan terdapat selisih antara jumlah cadangan biaya reklamasi dengan jumlah biaya reklamasi yang sebenarnya dikeluarkan, selisih tersebut merupakan penghasilan atau kerugian pada tahun yang bersangkutan.

Cadangan biaya penanaman kembali perusahaan usaha kehutanan

- Besarnya cadangan biaya penanaman kembali untuk perusahaan yang melakukan usaha kehutanan adalah yang sebenarnya dibebankan pada perkiraan cadangan biaya penanaman kembali.

- Cadangan biaya penanaman kembali untuk perusahaan yang melakukan usaha kehutanan dihitung sesuai dengan peraturan perundang-undangan di bidang kehutanan.

- Apabila setelah berakhirnya masa kontrak terdapat selisih antara jumlah cadangan biaya penanaman kembali dengan jumlah biaya penanaman kembali yang sebenamya dikeluarkan, selisih tersebut merupakan penghasilan atau kerugian pada tahun yang bersangkutan.

Usaha pengolahan limbah industri

- Besarnya cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah industri untuk usaha pengolahan limbah industri adalah yang sebenamya dibebankan pada perkiraan cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah.

- Besarnya cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah dihitung sesuai dengan peraturan perundang-undangan di bidang lingkungan hidup.

- Apabila setelah berakhirnya masa kontrak terdapat selisih antara jumlah cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah dengan jumlah biaya penutupan dan pemeliharaan tempat pembuangan limbah yang sebenarnya dikeluarkan, selisih tersebut merupakan penghasilan atau kerugian pada tahun yang bersangkutan.

Penggantian imbalan dalam bentuk natura dan kenikmatan di daerah tertentu

Perlakuan Penggantian imbalan dalam bentuk natura dan kenikmatan di daerah tertentu dalam Penghitungan Penghasilan Kena Pajak

(PMK-83/PMK.03/2009 jo PER-51/PJ/2009)

- Daerah tertentu adalah daerah terpencil, yaitu daerah yang secara ekonomis mempunyai potensi yang layak dikembangkan tetapi keadaan prasarana ekonomi pada umumnya kurang memadai dan sulit dijangkau oleh transportasi umum, baik melalui darat, laut maupun udara, sehingga untuk mengubah potensi ekonomi yang tersedia menjadi kekuatan ekonomi yang nyata, penanam modal menanggung risiko yang cukup tinggi dan masa pengembalian yang relatif panjang, termasuk daerah perairan laut yang mempunyai kedalaman lebih dari 50 (lima puluh) meter yang dasar lautnya memiliki cadangan mineral

- Definisi penyediaan makanan dan minuman bagi para pegawai perusahaan di tempat kerja bukanlah ditekankan pada tempat kerja, melainkan pada aktivitas penyediaan makanan dan minumannya, sehingga tidak mutlak harus seluruh pegawai perusahaan termasuk dewan direksi dan dewan komisaris makan dan minum di tempat kerja.

- Pemberian natura dan kenikmatan yang dapat dikurangkan dari penghasilan bruto pemberi kerja dan bukan merupakan penghasilan bagi Pegawai yang menerimanya adalah :

a. Pemberian atau penyediaan makanan dan/atau minuman bagi seluruh Pegawai yang berkaitan dengan pelaksanaan pekerjaan.

b. Penggantian atau imbalan dalam bentuk natura atau kenikmatan yang diberikan berkenaan dengan pelaksanaan pekerjaan di daerah tertentu dalam rangka menunjang kebijakan pemerintah untuk mendorong pembangunan di daerah tersebut.

c. Pemberian natura dan kenikmatan yang merupakan keharusan dalam pelaksanaan pekerjaan sebagai sarana keselamatan kerja atau karena sifat pekerjaan tersebut mengharuskannya, meliputi pakaian dan peralatan untuk keselamatan kerja, pakaian seragam petugas keamanan (satpam), sarana antar jemput Pegawai, serta penginapan untuk awak kapal, dan yang sejenisnya - Pengeluaran untuk penyediaan makanan dan/atau minuman bagi Pegawai meliputi:

a. pemberian makanan dan/atau minuman yang disediakan oleh pemberi kerja di tempat kerja,atau

b. pemberian kupon makanan dan/atau minuman bagi Pegawai yang karena sifat pekerjaannya tidak dapat memanfaatkan pemberian, meliputi Pegawai bagian pemasaran, bagian transportasi, dan dinas luar lainnya. - Penggantian atau imbalan adalah sarana dan fasilitas di lokasi kerja untuk :

a. tempat tinggal, termasuk perumahan bagi Pegawai dan keluarganya;

b. pelayanan kesehatan;

c. pendidikan bagi Pegawai dan keluarganya;

d. peribadatan;

e. pengangkutan bagi Pegawai dan keluarganya;

f. olahraga bagi Pegawai dan keluarganya tidak termasuk golf, power boating, pacuan kuda, dan terbang layang, sepanjang sarana dan fasilitas tersebut tidak tersedia, sehingga pemberi kerja harus menyediakannya sendiri. - Pengeluaran dalam bentuk natura dan kenikmatan dibebankan sebagai biaya oleh pemberi kerja pada tahun pajak biaya tersebut dibayarkan atau terutang.

- Pengeluaran untuk pembangunan sarana dan fasilitas yang mempunyai masa manfaat lebih dari 1 (satu) tahun disusutkan sesuai dengan ketentuan Pasal 11 Undang-Undang Pajak Penghasilan.

Biaya Pemakaian Telepon Seluler dan Kendaraan Perusahaan

Perlakuan Biaya Pemakaian Telepon Seluler dan Kendaraan Perusahaan dalam Penghitungan Penghasilan Kena Pajak

(520/KMK.04/2000 jo 138/KMK.03/2002, KEP-220/PJ/2002 jo SE-09/PJ.42/2002)

- Biaya perolehan atau pembelian ponsel yang di miliki dan dipergunakan perusahaan untuk pegawai tertentu karena jabatan atau pekerjaannya, dapat dibebankan sebagai biaya perusahaan sebesar 50% (lima puluh persen) melalui penyusutan aktiva kelompok I.

- Biaya berlangganan atau pengisian ulang pulsa dan perbaikan ponsel tersebut dapat dibebankan sebagai biaya rutin perusahaan sebesar 50% (lima puluh persen).

- Biaya perolehan atau pembelian atau perbaikan besar kendaraan sedan atau yang sejenis yang dimiliki dan dipergunakan perusahaan untuk pegawai tertentu karena jabatan atau pekerjaannya, dapat dibebankan sebagai biaya perusahaan sebesar 50% (lima puluh persen) melalui penyusutan aktiva tetap kelompok II.

- Biaya pemeliharaan atau perbaikan rutin kendaraan tersebut dapat dibebankan sebagai biaya rutin perusahaan sebesar 50% (lima puluh persen).

- Biaya perolehan atau pembelian atau perbaikan besar kendaraan bus, minibus, atau yang sejenis yang dimiliki dan dipergunakan perusahaan untuk antar jemput para pegawai, dapat dibebankan seluruhnya sebagai biaya perusahaan melalui penyusutan aktiva tetap kelompok II.

- Biaya pemeliharaan atau perbaikan rutin kendaraan tersebut dapat dibebankan seluruhnya sebagai biaya rutin perusahaan.

- Atas penghasilan wajib pajak yang telah dikenakan PPh Final atau berdasarkan norma penghitungan khusus, maka pembebanan biaya-biaya tersebut sudah termasuk dalam penghitungan PPh Final atau berdasarkan norma penghitungan khusus.

- Biaya-biaya tersebut bukan penghasilan bagi pegawai yang menerimanya

Pengeluaran/Biaya Perolehan Perangkat Lunak (Software) Komputer

Perlakuan atas Pengeluaran/Biaya Perolehan Perangkat Lunak (Software) Komputer dalam Penghitungan Penghasilan Kena Pajak

(KEP-316/PJ/2002)

- Perangkat lunak (software) komputer adalah semua program yang dapat digunakan pada sistem operasi komputer, dapat berupa :

– Program aplikasi umum yaitu program yang dapat dipergunakan oleh pengguna (users) umum untuk memproses berbagai pekerjaan dengan komputer.

– Program aplikasi khusus yaitu program yang dirancang khusus untuk keperluan otomatisasi sistem administrasi, pekerjaan atau kegiatan usaha tertentu, seperti dibidang perbankan, pasar modal, perhotelan, rumah sakit atau penerbangan. - Pengeluaran/biaya perolehan dan upgrade software berupa program aplikasi umum yang dimiliki dan dipergunakan perusahaan pembebanannya dilakukan sekaligus dalam bulan pengeluaran.

- Pengeluaran/biaya perolehan dan upgrade software berupa program aplikasi khusus yang dimiliki dan dipergunakan perusahaan pembebanannya dilakukan melalui amortisasi harta tak berwujud kelompok 1.

Zakat

Perlakuan Zakat dan sumbangan keagamaan atas Penghasilan dalam Penghitungan Penghasilan Kena Pajak

(PER – 6/PJ/2011 dan PER – 11/PJ/2018)

- Zakat atas Penghasilan dapat dikurangkan dari penghasilan bruto Wajib Pajak Badan atau Penghasilan Neto Wajib Pajak Orang Pribadi dalam menentukan Penghasilan Kena Pajak, sepanjang:

– Zakat yang dibayarkan oleh Wajib Pajak orang pribadi pemeluk agama Islam dan/atau oleh Wajib Pajak badan dalam negeri yang dimiliki oleh pemeluk agama Islam kepada badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh Pemerintah

– sumbangan keagamaan yang sifatnya wajib bagi Wajib Pajak orang pribadi pemeluk agama selain agama Islam dan/atau oleh Wajib Pajak badan dalam negeri yang dimiliki oleh pemeluk agama selain agama Islam, yang diakui di Indonesia yang dibayarkan kepada lembaga keagamaan yang dibentuk atau disahkan Pemerintah. - Wajib melampirkan fotokopi bukti pembayaran pada Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan Tahun Pajak dilakukannya pengurangan zakat atau sumbangan keagamaan yang sifatnya wajib.

- Bukti pembayaran zakat atau sumbangan keagamaan yang bersifat wajib:

a. Dapat berupa bukti pembayaran secara langsung atau melalui transfer rekening bank, atau pembayaran melalui Anjungan Tunai Mandiri (ATM), dan

b. Paling sedikit memuat :

1. Nama lengkap Wajib Pajak dan Nomor Pokok Wajib Pajak (NPWP) pembayar;

2. Jumlah pembayaran;

3. Tanggal pembayaran;

4. Nama badan amil zakat; lembaga amil zakat; atau lembaga keagamaan yang dibentuk atau disahkan Pemerintah; dan

5. Tanda tangan petugas badan amil zakat; lembaga amil zakat; atau lembaga keagamaan, yang dibentuk atau disahkan Pemerintah, di bukti pembayaran, apabila pembayaran secara langsung; atau

6. Validasi petugas bank pada bukti pembayaran apabila pembayaran melalui transfer rekening bank. - Zakat atau sumbangan keagamaan yang sifatnya wajib tidak dapat dikurangkan dari penghasilan bruto apabila:

a) tidak dibayarkan oleh Wajib Pajak kepada badan amil zakat; lembaga amil zakat; atau lembaga keagamaan, yang dibentuk atau disahkan Pemerintah; dan/atau

b) bukti pembayarannya tidak memenuhi ketentuan.

Pengurangan zakat atau sumbangan keagamaan yang sifatnya wajib sebagaimana dimaksud dalam dilaporkan dalam Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan Wajib Pajak yang bersangkutan dalam Tahun Pajak dibayarkan zakat atau sumbangan keagamaan yang sifatnya wajib tersebut. Pelaporan Zakat dan sumbangan keagamaan yang sifatnya wajib untuk menentukan penghasilan neto.

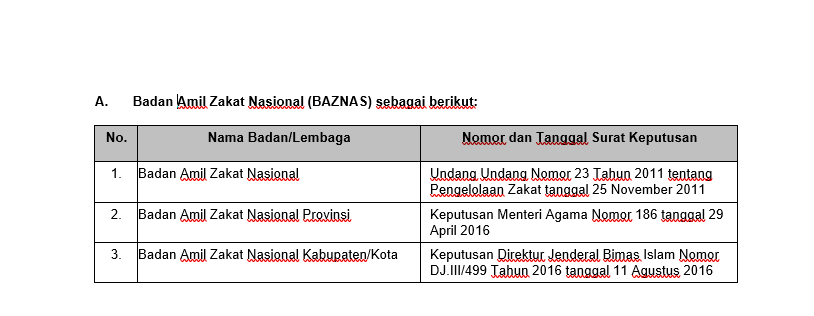

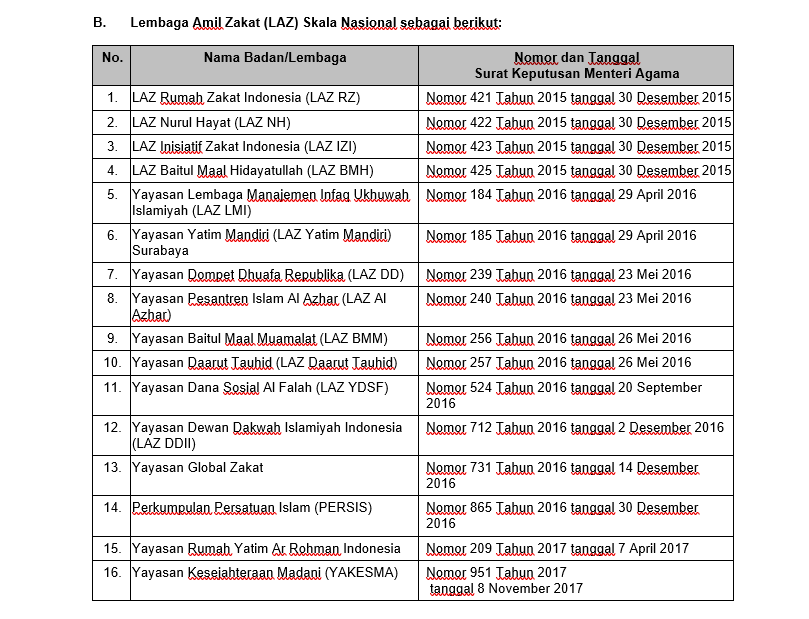

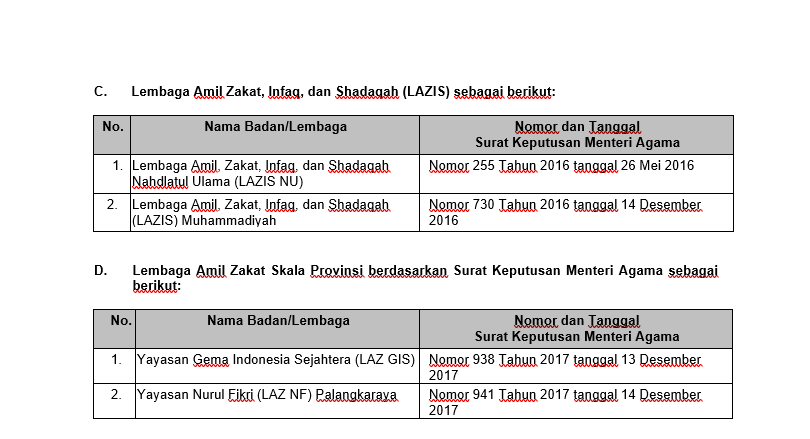

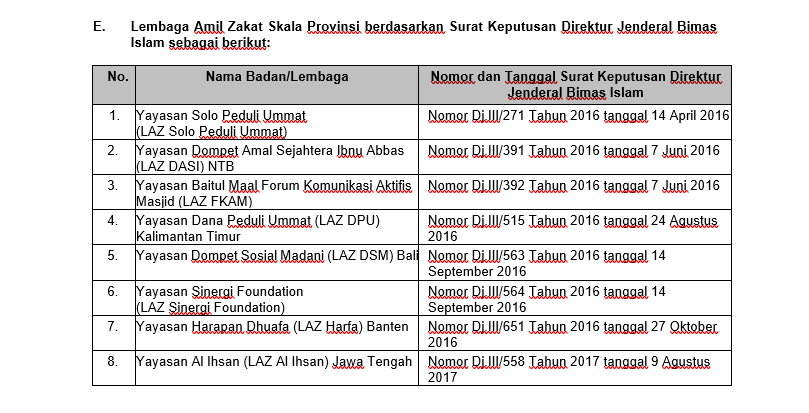

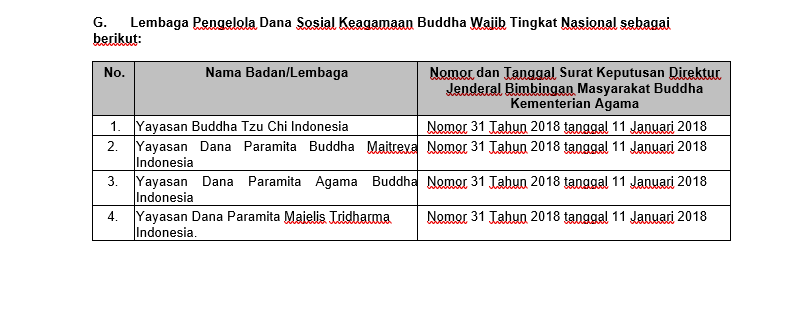

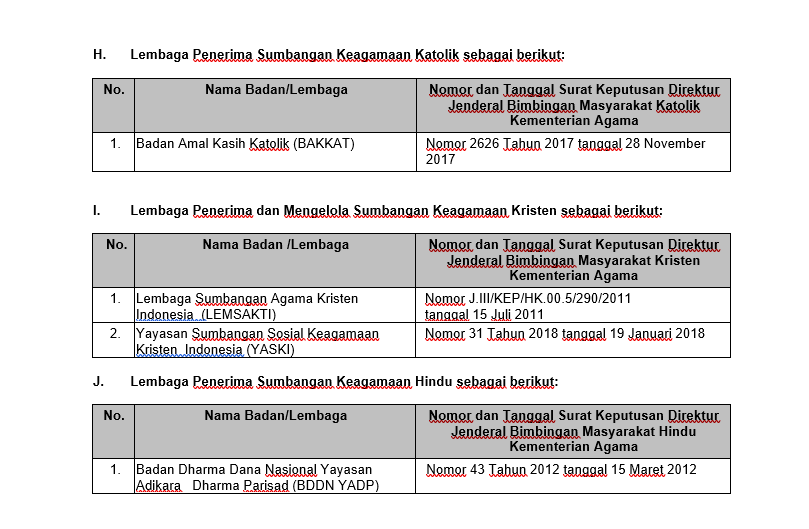

Badan/Lembaga sebagai penerima zakat atau sumbangan keagamaan yang sifatnya wajib yang dapat dikurangkan dari penghasilan bruto adalah:

Biaya Pensiun

Biaya Pensiun

Perlakuan pajak atas Biaya Pensiun

(250/PMK.03/2008)

Bagi pensiunan besarnya penghasilan yang dipotong pajak adalah jumlah penghasilan bruto dikurangi dengan biaya pensiun dan Penghasilan Tidak kena Pajak. Dalam pengertian pensiunan termasuk juga penerima tunjangan hari tua atau tabungan hari tua.

Besarnya biaya pensiun yang dapat dikurangkan dari penghasilan bruto untuk penghitungan pemotongan Pajak Penghasilan bagi pensiunan ditetapkan sebesar 5% (lima persen) dari penghasilan bruto, setinggi-tingginya Rp. 2.400.000,00 (dua juta empat ratus ribu rupiah) setahun atau Rp. 200.000,00 (dua ratus ribu rupiah) sebulan.

Batas maksimal biaya pensiun yang boleh diperhitungkan dalam PPh Pasal 21 pensiunan dihitung berdasarkan bulan perolehan pensiun yang sebenarnya pada tahun pajak yang bersangkutan.

Pajak Masukan PPN Yang Tidak Dapat Dikreditkan

Perlakuan pajak atas Pajak Masukan PPN Yang Tidak Dapat Dikreditkan

(PP Nomor 94 Tahun 2010)

Pajak Masukan yang tidak dapat dikreditkan berdasarkan ketentuan Pasal 9 ayat (8) Undang-undang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah dapat dikurangkan dari penghasilan bruto, sepanjang dapat dibuktikan Pajak Masukan tersebut:

a. benar-benar telah dibayar; dan

b. berkenaan dengan pengeluaran yang berhubungan dengan kegiatan untuk mendapatkan, menagih, dan memelihara penghasilan.

Pajak Masukan yang boleh dikurangkan dari penghasilan bruto adalah Pajak Masukan yang berhubungan dengan pengeluaran untuk memperoleh harta berwujud dan/atau harta tidak berwujud serta biaya lainnya yang mempunyai masa manfaat lebih dari 1 (satu) tahun, harus dikapitalisasi terlebih dahulu dengan pengeluaran/biaya dan dibebankan melalui penyusutan atau amortisasi.

Imbalan Bunga yang diterima Wajib Pajak

Perlakuan PPh atas Imbalan Bunga yang diterima WP

(SE-04/PJ.42/2002 jo. SE-01/PJ.33/2005)

Imbalan bunga yang diterima oleh Wajib Pajak berkenaan dengan pengembalian kelebihan pembayaran pajak berdasarkan Surat Keputusan Keberatan, atau Putusan Banding, atau Surat Keputusan Pengurangan atau Penghapusan Sanksi Administrasi sebagai akibat adanya Keputusan Keberatan atau Putusan Banding, adalah merupakan Objek Pajak Penghasilan.

Pemberian imbalan bunga yang merupakan Objek Pajak Penghasilan, bukan merupakan objek pemotongan PPh Pasal 23. Dengan demikian, imbalan bunga tersebut merupakan penghasilan yang harus dilaporkan dalam SPT Tahunan.

Pengembalian sanksi administrasi berupa bunga, denda, dan kenaikan berdasarkan Surat Keputusan Keberatan, atau Putusan Banding, atau Surat Keputusan Pengurangan atau Penghapusan Sanksi Administrasi serta sanksi pidana berupa denda, adalah bukan merupakan Objek Pajak Penghasilan karena atas pembayaran sanksi tersebut sebelumnya tidak dapat dikurangkan dalam penghitungan Penghasilan Kena Pajak.

Dividen Terselubung & Saham Bonus

Perlakuan PPh terhadap Dividen Terselubung

(Penjelasan UU Nomor 36 Tahun 2008 Pasal 4 (1))

Dalam praktek sering dijumpai pembagian atau pembayaran dividen secara terselubung, misalnya dalam hal pemegang saham yang telah menyetor penuh modalnya dan memberikan pinjaman kepada perseroan dengan imbalan bunga yang melebihi kewajaran.

Apabila terjadi hal demikian maka selisih lebih antara bunga yang dibayarkan dengan tingkat bunga yang berlaku di pasar, diperlakukan sebagai dividen. Bagian bunga yang diperlakukan sebagai dividen tersebut tidak boleh dibebankan sebagai biaya oleh perseroan yang bersangkutan.

Perlakuan PPh terhadap saham bonus

(Penjelasan UU Nomor 36 Tahun 2008 Pasal 4 (1), PP Nomor 138 Tahun 2000)

Pemberian saham bonus kepada pemegang saham yang dilakukan tanpa penyetoran termasuk dalam pengertian pembagian laba atau dividen. Demikian pula dengan pemberian saham bonus yang berasal dari kapitalisasi agio saham. Agio saham berasal dari setoran modal pemegang saham yang menjadikan jumlah nilai nominal seluruh saham termasuk saham bonus yang diperolehnya lebih besar dari jumlah setoran modalnya, pemberian saham bonus yang berasal dari kapitalisasi agio saham tersebut termasuk dalam pengertian pembagian laba atau dividen.

Namun demikian apabila saham bonus dimaksud diberikan kepada pemegang saham sehingga pemberian tersebut tidak menjadikan jumlah nilai seluruh saham (termasuk saham bonus) yang diperoleh/dimilikinya lebih besar dari jumlah setoran modalnya, pemberian saham bonus yang berasal dari kapitalisasi agio saham tersebut tidak termasuk dalam pengertian pembagian laba atau dividen.

Biaya Promosi

(02/PMK.03/2010)

Biaya Promosi adalah bagian dari biaya penjualan yang dikeluarkan oleh Wajib Pajak dalam rangka memperkenalkan dan/atau menganjurkan pemakaian suatu produk baik langsung maupun tidak langsung untuk mempertahankan dan/atau meningkatkan penjualan.

Besarnya Biaya Promosi yang dapat dikurangkan dari penghasilan bruto merupakan akumulasi dari jumlah :

a. biaya periklanan di media elektronik, media cetak, dan/atau media lainnya;

b. biaya pameran produk;

c. biaya pengenalan produk baru;dan/atau

d. biaya sponsorship yang berkaitan dengan promosi produk.

Tidak termasuk Biaya Promosi adalah :

a. pemberian imbalan berupa uang dan/atau fasilitas, dengan nama dan dalam bentuk apapun, kepada pihak lain yang tidak berkaitan langsung dengan penyelenggaraan kegiatan promosi.

b. Biaya Promosi untuk mendapatkan, menagih, dan memelihara penghasilan yang bukan merupakan objek pajak dan yang telah dikenai pajak bersifat final.

Dalam hal promosi dilakukan dalam bentuk pemberian sampel produk, besarnya biaya yang dapat dikurangkan dari penghasilan bruto adalah sebesar harga pokok sampel produk yang diberikan, sepanjang belum dibebankan dalam perhitungan harga pokok penjualan.

Wajib Pajak wajib membuat daftar nominatif atas pengeluaran Biaya Promosi yang dikeluarkan kepada pihak lain.

Daftar nominatif paling sedikit harus memuat data penerima berupa nama, Nomor Pokok Wajib Pajak, alamat, tanggal, bentuk dan jenis biaya, besarnya biaya, nomor bukti pemotongan dan besarnya Pajak Penghasilan yang dipotong.

Daftar nominatif dilaporkan sebagai lampiran saat Wajib Pajak menyampaikan SPT Tahunan PPh Badan.